Structura de capital a companiilor active în România este deficitară, în condițiile în care mediul de afaceri local înregistrează cel mai ridicat nivel al îndatorării din regiune. Mai mult decât atât, evoluția financiară din ultima perioadă indică o deteriorare a structurii de capital, în condițiile accelerării distribuirii dividendelor pe fondul avantajelor fiscale. Dacă în articolul anterior am analizat creșterea interdependenței comerciale și financiare între companii, prezentul studiu își propune să evalueze cauzele decapitalizării companiilor din mediul de afaceri local, precum și consecințele distribuirii accelerate a dividendelor.

Așa cum am arătat în articolele anterioare, majoritatea firmelor active în România se orientează către finanțarea pe termen scurt, provenită cu preponderență de la entități afiliate și furnizori. Doar 20% dintre companiile locale, cu preponderență cele care au peste 10 ani de activitate (durata medie de funcțiune a firmelor din România), sunt capitalizate prin profituri superioare care sunt ulterior reinvestite în companie pentru finanțarea investițiilor și nevoii de fond de rulment (creanțe, stocuri, furnizori).

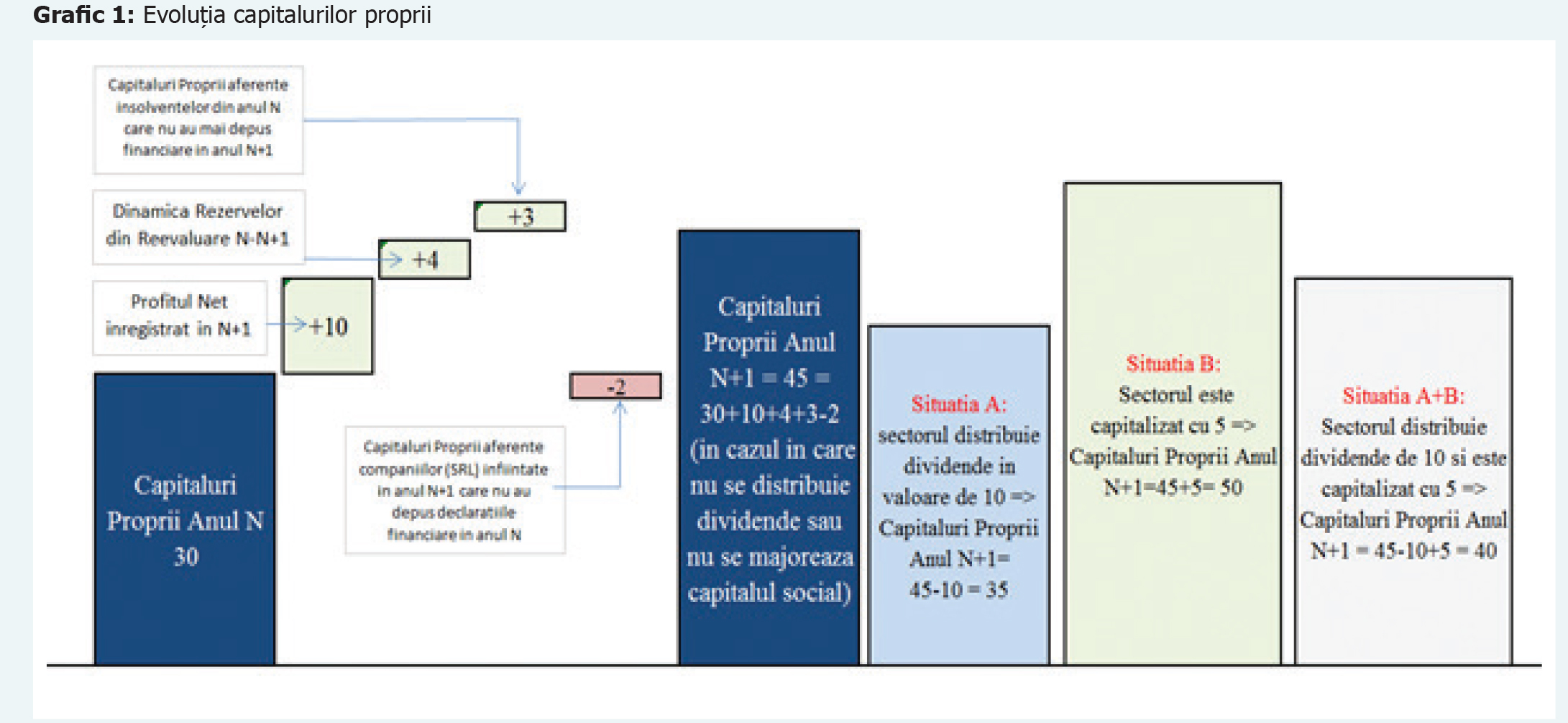

Pentru a înțelege evoluția distribuirii dividendelor la nivel sectorial, graficul 1 explică evoluția tehnică a capitalurilor consolidate la nivel sectorial. Astfel, acestea ar trebui să fie egale cu:

capitalurile înregistrate în anul anterior,

± plus profiturile / pierderile consolidate pentru anul în curs

± dinamica rezervelor din reevaluare (pozitivă sau negativă)

± eliminarea efectului de regenerare, respectiv: adăugarea capitalurilor proprii aferente insolvențelor din anul anterior (care nu se mai regăsesc în anul curent) & eliminarea capitalurilor proprii aferente companiilor înregistrate în anul curent care nu au existat în anul anterior).

Orice evoluție:

- superioară a capitalurilor proprii consolidate la nivel sectorial peste acest nivel astfel calculat indică o capitalizare pozitivă (aport de capital social, scenariul B în graficul 1);

- inferioară indică distribuirea unor dividende (scenariul A în graficul 1).

Desigur, în orice sector vom avea companii care distribuie dividende către acționari, cât și firme pentru care acționarii contribuie în companie prin majorarea capitalului social (scenariul A+B). La finalul anului, evoluția capitalurilor proprii consolidate la nivel sectorial va fi determinată de raportul de forțe dintre cele două scenarii (capitalizare prin majorare de capital social vs decapitalizare prin distribuirea de dividende).

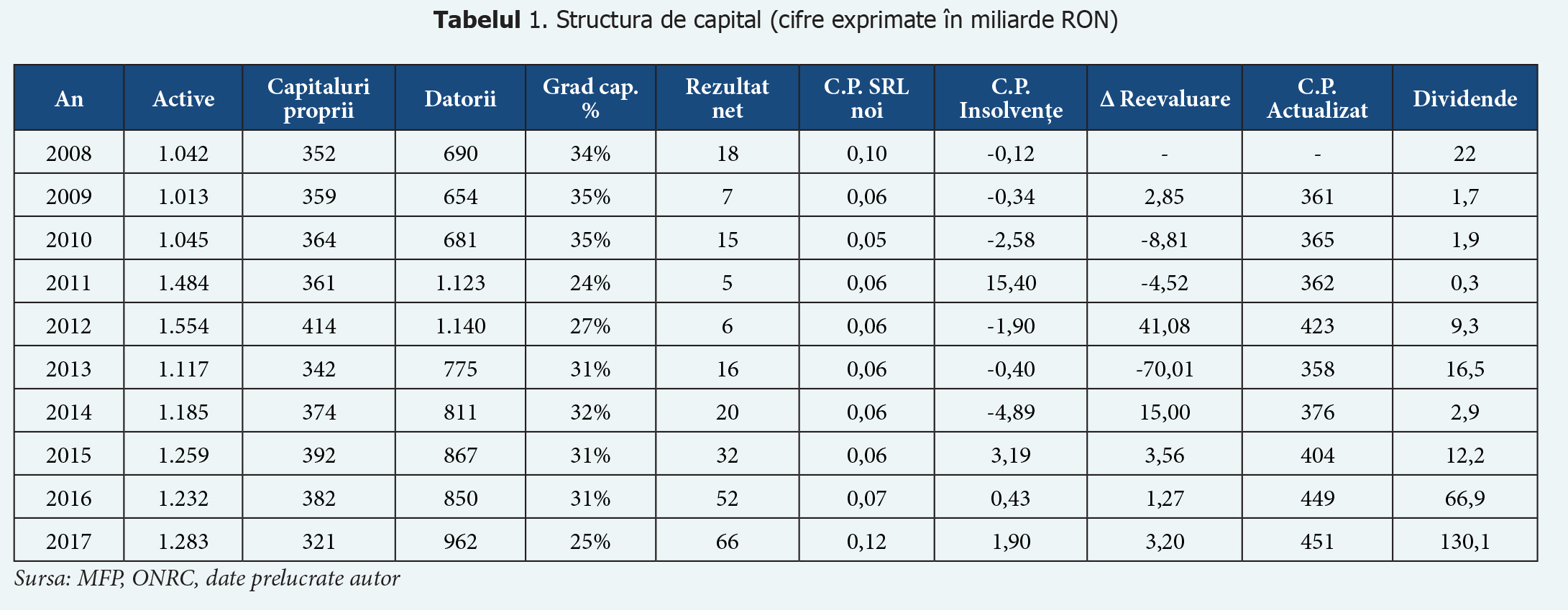

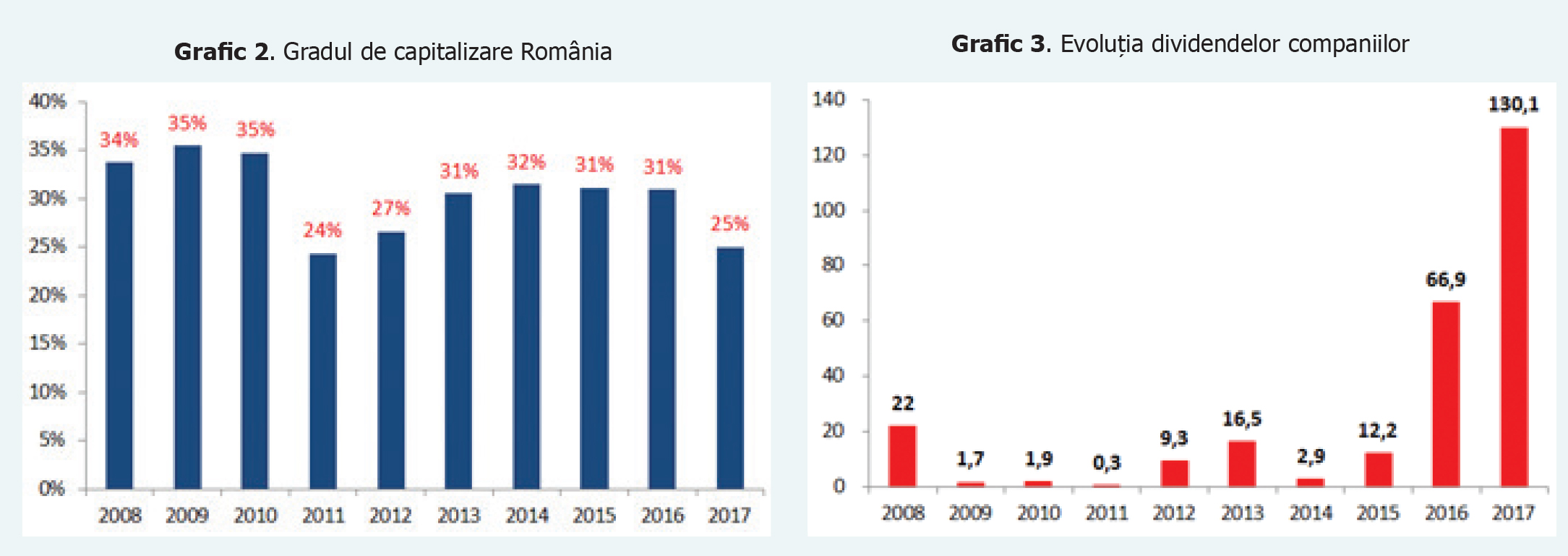

Aplicând modelul descris în graficul 1 asupra tuturor companiilor active în România pentru perioada 2008-2017, observăm că orientarea companiilor către distribuirea de dividende a predominat în dauna capitalizării acestora prin majorarea capitalului social. Aceasta a determinat o distribuire netă de dividende în fiecare an, ceea ce determină scăderea gradului de capitalizare cuplat cu, evident, creșterea gradului de îndatorare (orientat către creditul furnizor). Cifrele ilustrate în tabelul următor ilustrează foarte clar acest aspect.

CONCLUZIE – Analizând cifrele anterioare, observăm că dividendele distribuite în anul 2016 reprezintă egalul dividendelor cumulate în perioada 2008-2015 și peste 30% comparativ cu profitul net consolidat în anul 2016, în timp ce anul 2017 înregistrează o dublare a dividendelor comparativ cu anul anterior și de două ori peste profitul cumulat în același an. Practic, aceasta determină o decapitalizare masivă a companiilor active în România, gradul de acoperire al activelor prin capitalurile proprii scăzând de la 35% (anul 2008) la doar 25% (anul 2017), respectiv cel mai scăzut din Europa. Rata de distribuire a dividendelor raportată la profitul obținut în ultimii doi ani (perioada 2016-2017) este aproape 200% (la fiecare 1 RON profit se distribuie dividende de 2 RON), ceea ce nu poate însemna decât două lucruri:

- o mare parte din profitul reportat și nedistribuit este acum orientat către dividende, făcând firmele mult mai dependente de accesul la finanțarea externă și fluctuația costului de capital;

- dinamica dividendelor declarate din ultimii doi ani reflectă evaziunea fiscală imensă din trecut, în sensul că aceste dividende au fost plătite în trecut (avansuri nejustificate) dar acum sunt reglate în trezorerie prin declararea fiscală, aspect favorizat de nivelul foarte scăzut al impozitului pe dividend.

Mai mult decât atât, legea care permite acționarilor unei firme să retragă dividende cu frecvență trimestrială a fost publicată în „Monitorul Oficial” și intră în vigoare începând cu mijlocul lunii iulie al acestui an. Deși este dificil de aplicat (doar companiile auditate pot distribui dividende), cred că această măsură „pune gaz pe foc” și accelerează decapitalizarea companiilor active în România, făcându-le mai vulnerabile în următoarea recesiune. În esență, efectele unei asemenea legi cred că sunt negative, atât pentru statul român (deoarece încurajează comportamentul oportunist de plombare a deficitului fiscal prin accelerarea dividendelor de la companiile de stat, periclitând astfel competitivitatea acestora pe termen mediu-lung), cât și pentru mediul de afaceri (deoarece impulsionează decapitalizarea companiilor și vulnerabilizarea suplimentară a acestora în contextul creșterii dobânzilor). Mai departe prezint argumentele mele!

Efectele pentru statul român – această lege intră în vigoare în contextul în care statul român înregistrează un deficit fiscal de aproape 15 miliarde lei în primul semestru al acestui an, de aproape două ori mai mult decât nivelul înregistrat în aceeași perioadă a anului anterior. Pe de o parte, cheltuielile publice sunt recurente și destul de rigide (salarii, bunuri și servicii, ajutoare sociale și pensii speciale, care reprezintă aproape 75% din cheltuielile publice). De aceea, statul român trebuie să își maximizeze veniturile, or acestea pot fi rotunjite și prin accelerarea distribuirii dividendelor de la companiile unde acesta este acționar. Aproximativ un sfert din deficitul fiscal din primul semestru poate fi acoperit prin dividendele care ar putea fi distribuite în această perioadă. Pe termen lung măsura nu este bună, deoarece companiile respective nu dispun de fonduri pentru investiții sau internaționalizare, respectiv extinderea în alte țări, și își vor pierde din competitivitate. Populația o să sufere cel mai mult, deoarece o să primească servicii publice modeste (ex.: costul accesului la apă etc.).

Efectele pentru companii și acționarii acestora:

- În primul rând, legea descurajează încasarea banilor prin salariu, care va fi transferat către plata dividendelor. Din cele aproape 500.000 de companii active în România, 110.000 înregistrează un singur angajat, în timp ce 140.000 înregistrează între 2 și 5 angajați. Astfel, aproape jumătate din companiile active în România au sub 5 angajați, situație în care foarte probabil acționarii acestora se angajează în propriile companii pentru o sursă de venit stabilă cu frecvență lunară. Chiar dacă persoanele respective plăteau contribuții sociale și impozit pe salariu mult mai mare, comparativ cu impozitul de 5% aplicat dividendului anual, salariul lunar reprezenta o sursă de venit stabilă pentru familia acestora. Intrarea în vigoare a acestei legi cred că va determina acești acționari-angajați să-și diminueze salariul lunar la nivelul minim, pentru că vor putea scoate bani din firmă, sub forma dividendelor, cu frecvență trimestrială. Estimez pierderi fiscale pentru statul român de aproape 250 mil. lei/an, din cauza diminuării salariilor respective și, implicit, a scăderii impozitului pe venit și a contribuțiilor sociale aferente;

- În al doilea rând, legea impulsionează decapitalizarea companiilor, crește vulnerabilitatea acestora și riscul de insolvență. Companiile active în România sunt cele mai îndatorate din UE, iar această lege creează premisele creșterii gradului de îndatorare prin accelerarea dividendelor. În contextul creșterii costului de finanțare prin majorarea ROBOR cu maturitate la 3 luni, companiile devin mai vulnerabile. De asemenea, contextul impredictibil poate determina ca situația de profitabilitate a companiilor să se deterioreze în trimestrele următoare, fiind necesar ca acționarii să aducă bani de acasă pentru a acoperi diferența dintre profitul estimat și cel final, înregistrat pe

întregul an. În unele situații, acest lucru o să fie imposibil, deoarece dividendele distribuite au fost folosite deja în scopurile personale ale acționarilor. Statistic vorbind, una din trei companii insolvente în ultimul deceniu în România a plătit dividende înainte de intrarea în incapacitate de plată, exact din cauza vulnerabilizării acestora prin distribuirea dividendelor; - În al treilea rând, legea stimulează comportamentul infracțional de raportare a unor profituri fictive, prin amânarea înregistrării unor cheltuieli în trimestrul în curs, maximizând astfel profitul și dividendele implicite. Urmărirea și atragerea răspunderii acestor persoane or să fie foarte dificile!

Orice acționar ar trebui să fie conștient de efectele negative pe care distribuirea accelerată a dividendelor o are asupra propriilor companii:

- distribuirea dividendelor afectează negativ lichiditatea companiei și limitează capitalul disponibil pentru finanțarea investițiilor pe termen lung;

- continuarea strategiei dezinvestiționale (lipsa retehnologizării activelor, deschiderea de noi puncte de lucru, investiția în resursa umană, în cercetare și dezvoltare de produse noi etc.) va limita dezvoltarea viitoare a firmei subiect. Mai mult, aceasta poate însemna începutul sfârșitului dacă concurența preferă să reinvestească profiturile în companie și, astfel, să devină mai competitive;

- imunitatea companiei respective în cazul unor scenarii negative (scăderea veniturilor, creșterea costurilor de finanțare) are de suferit, deoarece distribuirea dividendelor scade capacitatea de autofinanțare și crește gradul de dependență a companiei față de creditori, făcând-o mai vulnerabilă;

- chiar dacă numerarul se întoarce în companie printr-un credit acordat de către acționar imediat după distribuirea dividendelor, împrumuturile respective comportă un cost pentru companie, iar cheltuielile respective (dobânzile aferente creditelor contractate de la entitățile afiliate) nu sunt deductibile în totalitate. Astfel, pe termen mediu, acest comportament crește sarcina financiară (majorarea cheltuielilor privind dobânzile) și fiscală (creșterea profitului impozabil) a companiei subiect;

- în general, o companie mai slab capitalizată, afectată de o povară financiară și fiscală mai mare, precum și de o vulnerabilitate în creștere în contextul scenariilor de stres, nu va obține cele mai bune condiții de finanțare bancară (dobânzile percepute vor crește și clauzele contractuale impuse vor fi mai dure) sau comercială (condițiile tranzacțiilor comerciale se vor înrăutăți, prin reducerea limitei de credit comercial sau a termenului de plată).

Având în vedere importanța unei politici sustenabile privind distribuirea dividendelor, am dedicat acestui subiect un capitol din prima mea carte, intitulată „De ce eșuează companiile? 10 Greșeli și 100 Soluții”, Editura Publica. Această carte documentează cele mai comune 10 greșeli ale companiilor active în România care au intrat în insolvență în ultimii zece ani. Într-un limbaj simplu, pe înțelesul tuturor, ofer 10 răspunsuri practice la întrebarea: De ce eșuează companiile?, împreună cu 100 de soluții pragmatice pentru rezolvarea acestora. Recomandările de la finalul fiecărui capitol devin astfel un ghid de bune practici pentru dezvoltarea sănătoasă a oricărei companii! Capitolul 9 al cărții, intitulat Politica dividendelor, răspunde la întrebări precum:

- Cum se poate calcula rata de distribuire a profitului net sub formă de dividend?

- Ce înseamnă o politică defensivă (riscofobă), ofensivă (riscofilă) și neutră în ceea ce privește finanțarea ciclului de exploatare și a datoriilor curente?

- Care sunt implicațiile politicii de distribuire a dividendelor asupra costului capitalului și a valorii companiei?

- Care sunt reperele optime privind rata de distribuire a profitului net sub formă de dividend?

- Cum poate supraviețui o companie care distribuie dividende într-un ritm accelerat?

- Care sunt cele mai bune practici privind gestionarea structurii de capital, pentru maximizarea valorii companiei și dezvoltarea unor parteneriate de afaceri sustenabile pe termen lung?

În articolul următor o să vedem care sunt cele mai îndatorate sectoare din mediul de afaceri activ în România. Ulterior, o să vedem ce fac cu banii (în ce investesc companiile active în România) și mai ales, de ce. Pe curând!