În articolul anterior am analizat problemele finanțării deficitare a companiilor active în România, care constau în creșterea gradului de îndatorare pe termen scurt în contextul extinderii semnificative a creditului furnizor. Practic, creditul comercial (suma creanțelor tuturor companiilor active în România) aproape că s-a dublat în ultimii zece ani (perioada 2007-2016), termenul mediu de încasare a creanțelor crescând de la 60 zile (2007) la 104 zile (2017). Astfel, intrarea unei companii în insolvență generează, în momentul de fată, un șoc negativ către furnizori mai mare cu 73% (reprezentând intensitatea extinderii termenelor de plată între companii în ultimii zece ani), comparativ cu cel înregistrat în anul 2007. Pe fondul acestor modificări structurale din economie, efectul de contagiune și propagare a unor șocuri negative de la o companie către alta este mult mai mare în prezent, comparativ cu perioada dinaintea crizei financiare anterioare.

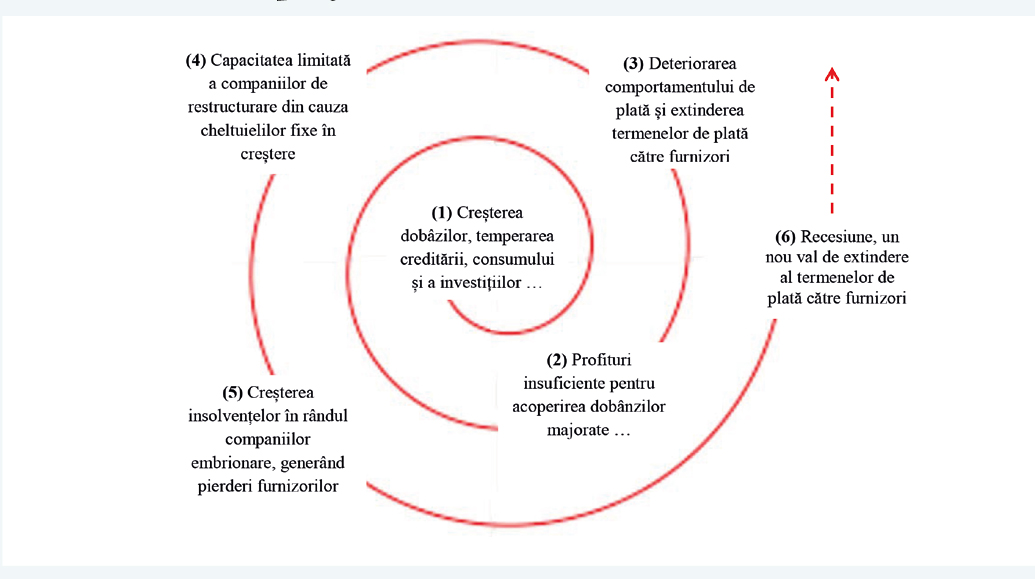

În acest context, se creează premisele unei spirale contagioase care, deși este invizibilă acum, se poate propaga foarte rapid în următoarea recesiune. Iată care sunt etapele care cred că se vor derula în perioada 2018-2020:

1. Prima etapă va fi de natură financiară prin creșterea dobânzilor. În contextul presiunilor inflaționiste în creștere, dobânda medie practicată de sectorul bancar pentru creditele noi contractate în RON de către companiile private ar trebui să crească pană la 6%-8% pe parcursul anului curent, comparativ cu o medie de 4,10% înregistrată pe parcursul anului 2017;

2. Profiturile vor fi insuficiente pentru acoperirea dobânzilor. În contextul creșterii costului de finanțare și a gradului de îndatorare ridicat, anumite companii vor întâmpina dificultăți în rambursarea creditelor către bănci. Într-un articol anterior („Fragilitatea companiilor la fluctuația costului de finanțare”) am demonstrat faptul că una din trei companii nu va dispune de un profit operațional suficient de mare pentru acoperirea dobânzilor majorate;

3. Al treilea efect (derivat din primele două) va fi deteriorarea comportamentului de plată: companiile care nu se vor putea restructura sau reinventa (prin inovare și produse noi), vor intra în incapacitate de plată, crescând foarte mult termenele de plată către furnizori, deoarece băncile, salariații și statul trebuie plătite cu prioritate;

4. Capacitatea de restructurare a companiilor este în deteriorare, ceea ce va crește viteza de propagare a șocurilor negative. În articolul anterior („Următoarea recesiune – vulnerabilități sectoriale”), am demonstrat faptul că firmele active în România înregistrează o scădere a capacității de restructurare și compensare a șocurilor negative privind scăderea veniturilor, de la 30% (anul 2008) la doar 23% (anul 2016). Conform ultimelor date financiare disponibile, aceasta înseamnă că mediul de afaceri local va resimți șocul scăderii veniturilor în proporție de 77%, comparativ cu 70% în anul 2008;

5. Etapa următoare va consta în creșterea insolvențelor, ceea ce va realimenta spirala! Creșterea insolvențelor se va observa, în primă fază, în rândul companiilor embrionare, înființate ca urmare a efectului de turmă (oportunist) observate în perioada de expansiune și creștere accelerată (pentru mai multe detalii, vezi articolul pe care l-am publicat pe 25 martie „Secretul unei investiții eficiente – alegerea momentului perfect”).

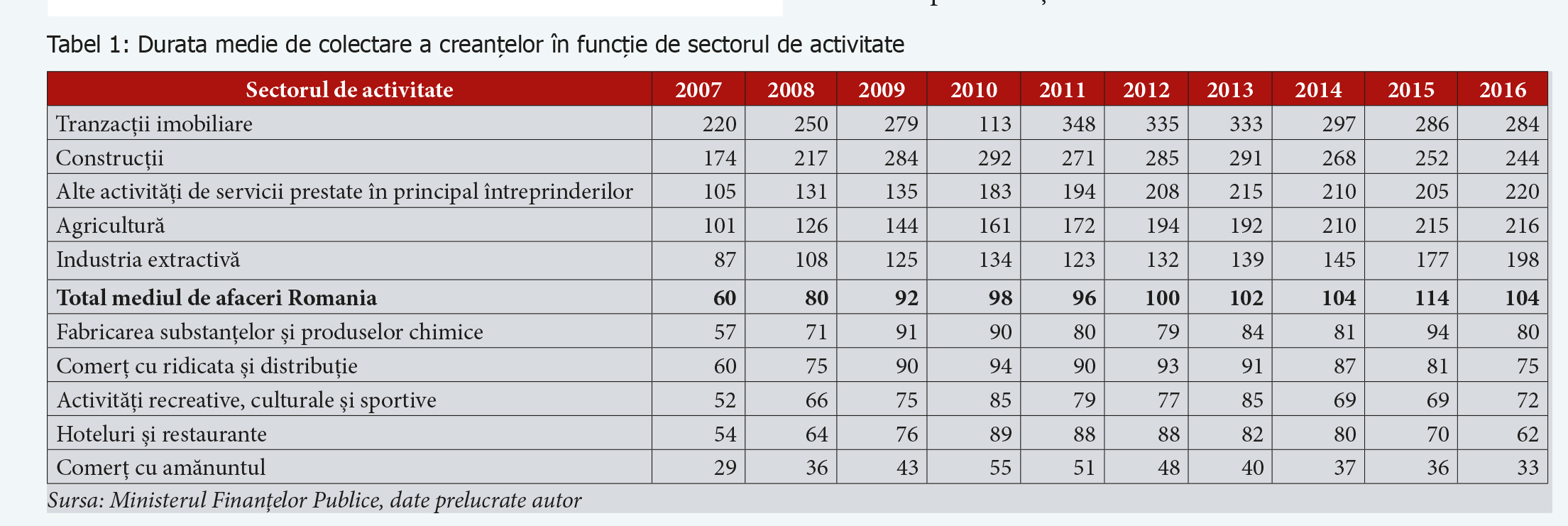

În mod normal, sectoarele care înregistrează cel mai extins termen de colectare al creanțelor vor resimți cel mai mult consecințele spiralei de contagiune a riscului de credit comercial. Motivul este simplu: riscul de credit comercial este direct proporțional cu durata de colectare a creanțelor, deoarece probabilitatea de materializare a unor riscuri este mai mare cu cât termenul de încasare a facturii este mai extins. Vorbim în special despre construcții și imobiliare, agricultură, industria extractivă și diverse servicii prestate companiilor. La polul opus, comerțul cu ridicata și amănuntul, HORECA, fabricarea produselor chimice și activitățile recreative, culturale și sportive vor resimți cel mai puțin efectele negative ale propagării riscului de credit comercial, deoarece companiile active în aceste sectoare își colectează cel mai rapid creanțele.

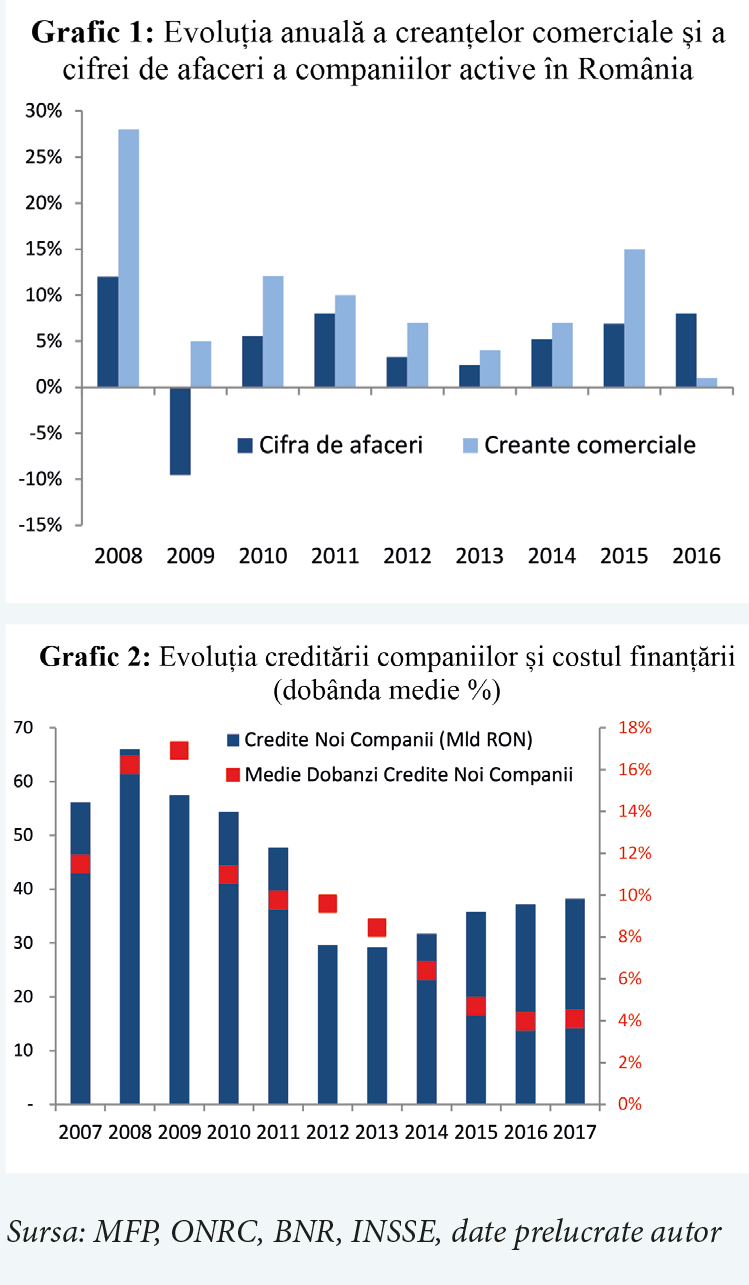

Așa cum se observă în graficul 1, extinderea duratei medii de încasare a facturilor a fost cauzată de creșterea creanțelor comerciale mult mai accelerată decât avansul cifrei de afaceri (singura excepție fiind anul 2016). În acest context, majoritatea companiilor și-au crescut veniturile promovând o politică comercială relaxată, prin creșterea termenului de plată oferit clienților. Încasarea mai lentă a creanțelor a fost corelată cu o creștere proporțională a termenului de plată către furnizori, astfel încât aceștia din urmă au suportat finanțarea politicii comerciale relaxate generalizate! Acest fenomen explică paradoxul aparent al diminuării creditelor noi acordate companiilor de către instituțiile financiare, deși dobânzile medii practicate de către sectorul bancar au scăzut semnificativ. Astfel, pe parcursul anului 2017 băncile au acordat companiilor credite noi în valoare de 38 mld RON, de aproape două ori mai puțin decât nivelul maxim înregistrat în anul 2008, deși dobânda medie practicată a fost de 4,1%, de aproape patru ori mai mică decât anul de referință. Această dinamică este atipică, în condițiile în care reducerea dobânzilor ar fi trebuit să crească atractivitatea creditelor bancare.

Având în vedere importanța gestiunii corespunzătoare a creditului comercial, am dedicat acestui subiect capitolul 8 din prima mea carte, intitulată „De ce eșuează companiile? 10 Greșeli și 100 Soluții”, Editura Publica, în care propun zece soluții privind controlul riscului de contagiune. În articolul următor voi analiza evoluția modestă a creditului bancar acordat companiilor: avem o problemă de bancabilitate redusă, apetit redus al băncilor de a finanța companiile, sau mediul de afaceri preferă alte alternative de finanțare? Pe curând!