Piața de capital din România a înregistrat în 2017 o evoluție pozitivă, fiind marcată de un interes sporit și de recunoașterea investitorilor.

În ședința din 17 aprilie a.c. Consiliul ASF a analizat reportul anual privind piața de capital românească.

Analiza complexă a reliefat procesul ascendent spre îndeplinirea tuturor obiectivelor asumate prin programul STEAM, precum și rolul tot mai important în cadrul economiei naționale a pieței instrumentelor și investițiilor financiare.

Principalele concluzii ale raportului, aprobat de Consiliul ASF, sunt prezentate în continuare (extrasele sunt parte componentă a raportului).

Peste toate aceste concluzii, se desprinde confirmarea de către piață și de către organismele internaționale că domeniul investițiilor financiare în România a fost un succes în 2017, cu perspectiva atingerii statutului de piață emergentă în cel mai scurt timp.

Cadrul economic european a continuat tendința de consolidare și în a doua parte a anului 2017 prin îmbunătățirea indicatorilor specifici economiilor europene. Condițiile economice și financiare s-au menținut la un nivel menit să favorizeze activitatea investițională la nivel european. Provocări la adresa stabilității au rămas în perioada analizată riscul geopolitic izvorât din amenințările teroriste și escaladarea tensiunilor în Peninsula Coreea și cel politic (negocierile Brexit).

Riscul politic s-a menținut la un nivel ridicat prin existența incertitudinilor în ceea ce privește negocierile pe tema Brexit-ului. În contextul potențialelor relocări în alte state membre UE ale participanților autorizați și supravegheați de Autoritățile din Marea Britanie, ESMA a emis în iulie 2017 un set de opinii cu privire la principiile ce stau la baza relocărilor, opinii ce vin în sprijinul convergenței în materie de supraveghere.

Astfel, la nivel internațional, anul 2017 nu a înregistrat perioade cu niveluri ridicate de turbulență, cel puțin prin comparație cu evenimentele cu impact semnificativ din anul 2016, care au dus la modificări ample ale prețurilor activelor financiare, respectiv cele două episoade de turbulență care au avut loc pe fondul știrilor și evoluțiilor piețelor financiare din China, și cel aferent rezultatului referendumului organizat în Marea Britanie.

Indicele de turbulență calculat pentru luna decembrie 2017 s-a situat la un nivel mult mai redus prin comparație cu luna iunie 2016, când a marcat cea mai ridicată valoare pentru toată perioada analizată, respectiv decembrie 2012-decembrie 2017. Creșterea semnificativă din luna iunie 2016 a avut loc ca urmare a creșterii volatilității indicilor pieței de capital pe fondul rezultatului pro-Brexit al referendumului din Marea Britanie. Începând cu luna iulie 2016, s-a observat o tendință de revenire a indicelui de turbulență la nivelurile anterioare, tendință continuată pe tot parcursul anului 2017.

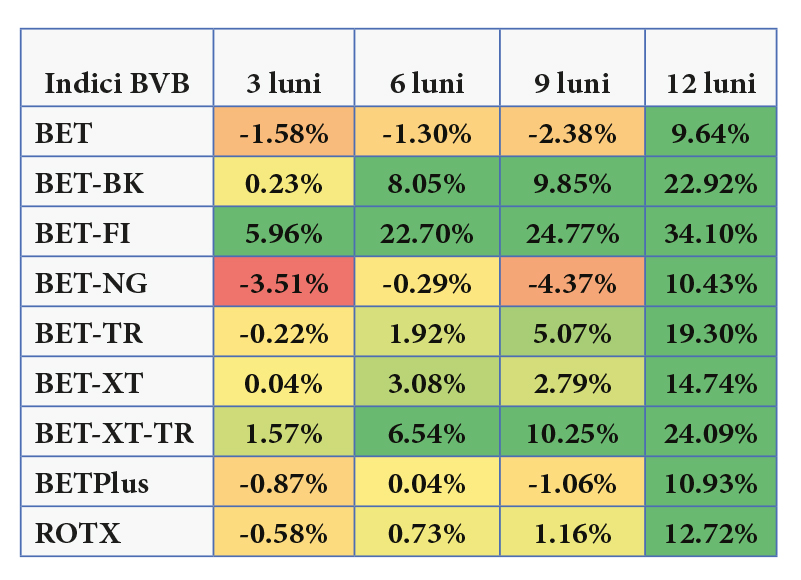

Indicii burselor internaționale au înregistrat evoluții pozitive în anul 2017 (12 luni), în timp ce indicii BVB au înregistrat modificări la 12 luni (29 decembrie 2017 comparativ cu 29 decembrie 2016) situate între 9,6% și 22,9%. Cea mai semnificativă creștere la 12 luni se constată în cazul indicelui BET-FI (+34,1%), urmat de BET-XT-TR (+24,0%).

Se constată că în trimestrul IV al anului 2017 a continuat tendința ascendentă a burselor de acțiuni, cu un nivel scăzut de volatilitate pentru piețele dezvoltate și mai ridicat pentru piața românească. Un nivel semnificativ de volatilitate s-a menținut și în cazul cursului de schimb EURUSD.

Pe piața românească și pe alte piețe emergente și de frontieră din vecinătate s-a menținut o volatilitate mai ridicată decât în țările dezvoltate, în cazul cărora (de exemplu în SUA) volatilitatea și-a continuat tendința descendentă pe parcursul anului 2017.

Fenomenul de contagiune poate fi captat în general prin analiza corelațiilor dintre piețele financiare. După creșterile semnificative ale coeficienților de corelație ca urmare a rezultatului referendumului din Marea Britanie, la finalul lunii decembrie 2016 aceștia au atins valori similare cu cele de la începutul anului 2016, iar în luna ianuarie 2017 valorile au fost aproape de minimele istorice. Ulterior, am asistat la o revenire a valorilor acestor coeficienți.

Corelațiile dintre piețele de capital din România și Marea Britanie se păstrează, în general, la un nivel redus, în cea mai mare parte având valori sub 0,4, însă cu episoade în care au ajuns la aproximativ 0,1 (în ianuarie 2017). La finalul lunii iunie 2017 piețele din Germania, Franța și Marea Britanie au revenit la un nivel de influență medie asupra evoluției pieței din România, toate înregistrând un coeficient de corelație mai mic de 0,5.

Pentru România și alte țări din regiune raportul P/E forward (preț acțiune per profit nat per acțiune) arată că piața bursieră locală este, în condiții normale la nivel internațional, mai atractivă în raport cu acestea. Astfel, raportul P/E a crescut în ultimii doi ani pe fondul scăderii randamentelor titlurilor de stat pe termen lung (10 ani). Creșterea este relevantă în contextul fenomenului „search for yield”, și anume căutarea de randamente superioare. Pe termen mediu, se conturează riscul apariției unei bule speculative dacă randamentele pieței financiare cresc cu mult peste nivelul de echilibru fără a fi susținute fundamental de factorii economici. Pe de altă parte, dat fiind că fenomenul „search for yield” este generalizat în Europa, piețele de capital devin mai vulnerabile la efecte de contagiune de pe piețele de capital învecinate și de pe piețele financiare dezvoltate.

Menținerea unei volatilități scăzute a indicilor în ultimele luni din 2017, precum și lipsa altor evenimente sistemice a condus la descreșterea riscului de contagiune în Europa.

Contagiunea dintre piețe este, în general, redusă ca urmare a diminuării riscurilor macroeconomice și a îmbunătățirii stabilității financiare în UE. Creșterea bruscă a prețului petrolului în luna decembrie 2017 (cel mai înalt nivel din iulie 2015) s-a datorat campaniei anti-corupție din Arabia Saudită, dar și menținerii restricțiilor de extragere a petrolului.

Analiza contagiunii indică faptul că piața de capital din România este mai sensibilă la factorii de risc care influențează piața de capital din Polonia, în special factorii de risc politic. Contagiunea (IMF) este definită ca impactul modificărilor în prețul activelor dintr-o regiune (bursă) asupra prețurilor din altă regiune (bursă) și este măsurată din perspectiva contribuției unei burse din totalul varianței reziduale totale.

Creșterile economice și așteptările optimiste ale consumatorilor cu privire la continuarea tendinței de consolidare a economiilor europene au sprijinit, în anul 2017, piața fondurilor de investiții din Europa. Fondurile de investiții au înregistrat evoluții pozitive, remarcându-se interesul în creștere al investitorilor prin cele mai ridicate valori ale subscrierilor nete din ultimii 2 ani.

La finalul trimestrului IV 2017, piața fondurilor de investiții din Europa cuprindea 60.205 de fonduri de investiții, dintre care 31.974 de organisme de plasament colectiv în valori mobiliare (OPCVM), respectiv 28.231 de fonduri de investiții alternative (FIA). În funcție de numărul de OPCVM-uri, Luxembourg este țara ce supraveghează cele mai multe astfel de fonduri (10.090), iar cele mai numeroase FIA se concentrează în Franța (7.697).

Activele nete ale organismelor de plasament colectiv în valori mobiliare (OPCVM) s-au situat la o valoare de 9.714 miliarde EUR în anul 2017, în creștere cu 3% față de anul 2016.

Conform statisticilor EFAMA, în anul 2017, vânzările nete ale organismelor de plasament colectiv în valori mobiliare (OPCVM) s-au situat la o valoare de 738 miliarde EUR, în creștere cu 173% față de anul 2016, din care 316 miliarde EUR (circa 43%) au reprezentat subscrieri nete aferente fondurilor de obligațiuni.

Activele nete ale fondurilor de investiții alternative (FIA) din Europa se situau la finalul anului 2017 la o valoare de 5.909 miliarde EUR, în creștere cu peste 7% comparativ cu situația de la sfârșitul anului 2016. Germania este țara cu cele mai mari active nete ale FIA, la polul opus situându-se Bulgaria. La nivel european, vânzările nete ale FIA s-au situat la un nivel de peste 210 miliarde EUR, din care aproximativ 62% reprezintă intrări nete în categoria alte fonduri. Conform datelor colectate de EFAMA, vânzările nete ale FIA din România au înregistrat în anul 2017 o valoare de circa 28 milioane EUR. Pentru România EFAMA a încadrat în categoria FIA fondurile închise de investiții, SIF-urile și FP.

În anul 2017, evoluțiile pozitive ale piețelor bursiere și ale fondurilor de investiții au fost stimulate de creșterile economice și îmbunătățirea indicatorilor aferenți economiilor europene, pe fondul unor regimuri de volatilitate scăzută și a încrederii tot mai mare a consumatorilor în continuarea tendinței de consolidare a economiilor europene.

Abordând problematica internă în 2017, trebuie sa consemnez prospectele de ofertă publică/ admitere la tranzacționare pentru obligațiunile emise de societatea VRANCART SA, IMPACT DEVELOPER & CONTRACTOR SA și UNICREDIT BANK SA, valoarea acestor emisiuni fiind de 153.448.913 euro.

În conformitate cu prevederile legale armonizate cu Directivele europene, în calitate de stat gazdă, ASF a primit de la autoritățile similare din spațiul UE, prospectele aprobate de acestea, certificatul și rezumatul în limba română a prospectelor. Conform normelor legale, în aceste cazuri ASF nu inițiază o procedură de aprobare a prospectului. În acest context, în perioada ianuarie-decembrie 2017, ASF a fost notificată cu privire la aprobarea a 29 astfel de prospecte și a 48 de suplimente la prospectele deja aprobate.

În perioada 1.01.2017-31.12.2017 au fost aprobate următoarele proiecte de oferte publice de vânzare:

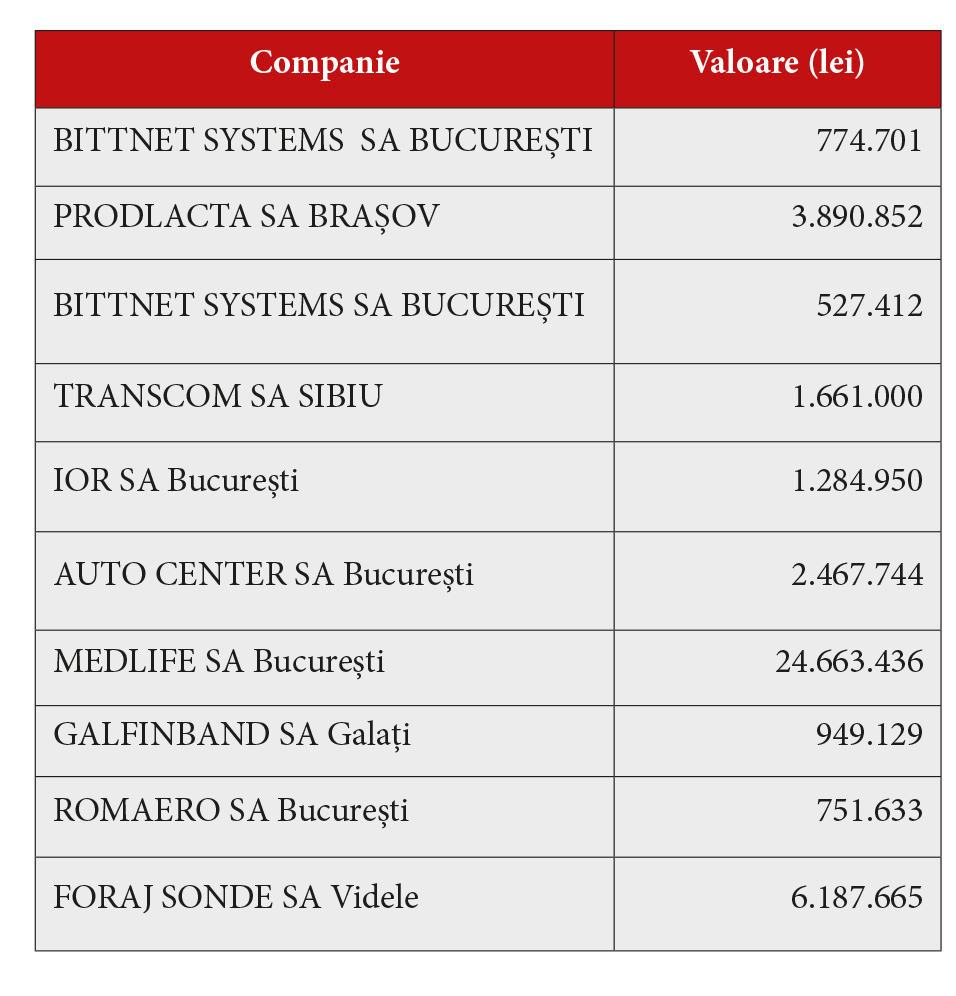

Totodată, în perioada ianuarie-decembrie 2017, au fost autorizate următoarele demersuri privind alte evenimente corporative:

|

De asemenea, în această perioadă au fost lansate trei oferte publice secundare inițiale de vânzare în vederea admiterii la tranzacționare a acțiunilor emise de AAGES SA, TRANSILVANIA BROKER DE ASIGURARE SA și SPHERA FRANCHISE GROUP, valoarea acestora ridicându-se la 299.687.712 lei (aproximativ 65 milioane euro).

În anul 2017, toți indicii generali ai bursei românești au avut evoluții pozitive. Cea mai semnificativă creștere a fost de 33,43% aferentă indicelui ce reflectă evoluția societăților de investiții financiare (SIF-uri) și a companiilor asimilabile acestora, și anume indicele BET-FI. Alți doi indici au consemnat creșteri de peste 20% comparativ cu valoarea acestora la 30.12.2016: indicele BET-BK a înregistrat o creștere de 22,85%, iar indicele BET-XT-TR a crescut cu 23,80%. Indicele ROTX, dezvoltat de Bursa de la Viena împreună cu BVB și care surprinde evoluția acțiunilor de tip blue chip tranzacționate la BVB, a înregistrat o creștere de 12,78% față de finele anului 2016.

Piața bursieră românească a consemnat o evoluție pozitivă în prima parte a anului 2017; ulterior, indicii BVB au înregistrat scăderi. Componența indicilor BET și BET-TR s-a mărit în anul 2017, fiind incluse următoarele companii: MedLife, CONPET și DIGI Communications.

În anul 2017, patru companii și-au listat acțiunile la BVB: DIGI Communications a vândut 25,6% din numărul total de acțiuni la prețul de 944 milioane lei (reprezentând cea mai mare ofertă publică inițială realizată de o companie privată la BVB), AAGES a vândut 15% din numărul total al acțiunilor emise de societate la prețul de 5,5 milioane lei, Transilvania Broker de Asigurare a vândut prin intermediul bursei 25% din numărul total al acțiunilor pentru 9 milioane lei și Sphera Franchise Group a vândut un sfert din numărul total al acțiunilor companiei pentru aproximativ 285 milioane lei.

Pe piața obligațiunilor corporative, în anul 2017, au fost dispuse nouă listări: Globalworth, NE Property Coöperatief, UniCredit Bank, International Investment Bank, Impact Developer & Contractor, Vrancart, Superbet Betting & Gaming, Bittnet Systems și Investia Finance. Pe piața bursieră din România, în anul 2017, a devenit pentru prima dată posibilă decontarea direct în euro de către Depozitarul Central. Prima decontare în moneda unică europeană a fost efectuată ca urmare a ofertei de obligațiuni în cuantum de 60 milioane euro desfășurată de către Banca Internațională de Investiții în luna septembrie 2017.

Pe parcursul anului 2017, pe piața principală și ATS, s-au derulat aproximativ 1 milion de tranzacții în valoare totală de circa 14 miliarde lei, în creștere cu 23,68% față de valoarea tranzacționată în anul 2016. Acțiunile rămân în continuare clasa dominantă de active tranzacționate la BVB, astfel că 86,69% din valoarea tranzacționată în anul 2017 o reprezintă operațiunile cu acțiuni. Totodată, valoarea tranzacțiilor cu unități de fond și cu alte obligațiuni a crescut în anul 2017 comparativ cu anul 2016.

Valoarea totală tranzacționată pe secțiunea BVB în trimestrul IV 2017 a fost de aproximativ 2,99 miliarde lei, tranzacțiile cu acțiuni deținând cea mai mare pondere atât din punct de vedere al volumului tranzacționat, cât și din perspectiva valorii. Se remarcă faptul că în lunile septembrie 2017 și decembrie 2017 au fost derulate tranzacții cu obligațiuni denominate și decontate în euro (EUR-BOND). În luna septembrie 2017, International Investment Bank a emis 6.000 obligațiuni denominate în euro cu maturitate de 3 ani și valoare nominală de 10.000 euro/obligațiune, iar în luna decembrie 2017, Impact Developer & Contractor SA a oferit spre tranzacționare un număr de 2.505 de obligațiuni denominate în euro cu maturitate de 5 ani și valoare nominală de 5.000 euro/obligațiune.

Valoarea totală tranzacționată pe secțiunea BVB cu titluri de capital a crescut în anul 2017 comparativ cu anul precedent cu aproximativ 28,61%, iar numărul tranzacțiilor a crescut cu circa 24,25%.

Cea mai ridicată valoare a tranzacțiilor cu titluri de capital (acțiuni și unități de fond) înregistrată în anul 2017 a fost de aproximativ 2,11 miliarde lei, în luna mai (tot atunci a fost înregistrat și cel mai mare număr de tranzacții). Volumul tranzacționat în luna mai a fost susținut în proporție de peste 50% de tranzacțiile cu acțiuni emise de către DIGI Communications. În luna aprilie a fost înregistrată cea mai mică valoare tranzacționată (494 milioane RON).

La 29 decembrie 2017, capitalizarea bursieră de pe piața reglementată a ajuns la nivelul de 164,38 miliarde lei, în creștere față de sfârșitul anului 2016 cu 12,16%. În perioada ianuarie-decembrie 2017, capitalizarea BVB (acțiuni) a înregistrat cel mai ridicat nivel în luna mai când a atins o valoare de 177,77 miliarde lei, iar cel mai diminuat nivel a fost înregistrat în luna ianuarie, atunci când capitalizarea bursieră a scăzut până la valoarea de aproximativ 149,02 miliarde lei.

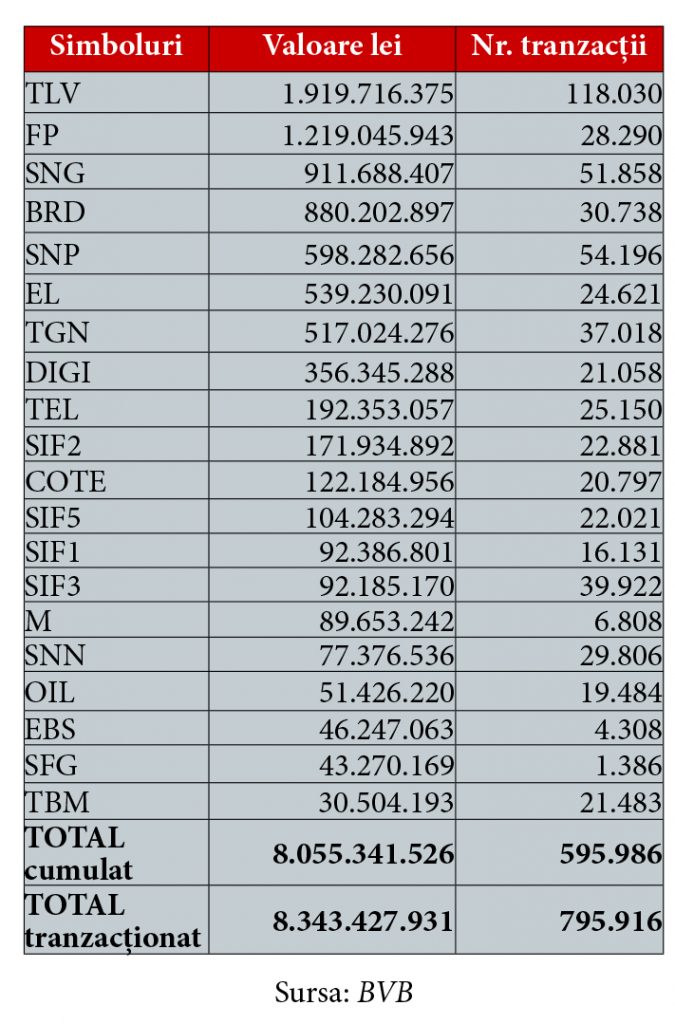

În anul 2017, pe primul loc în clasamentul celor mai lichide companii ale căror acțiuni au fost tranzacționate la BVB pe piața principală se situează Banca Transilvania (TLV) care deține o pondere de circa 23,01% din valoarea totală tranzacționată. Pe următoarele poziții din acest top s-au clasat Fondul Proprietatea (FP), Romgaz (SNG), BRD – Groupe Société Générale (BRD) și OMV Petrom (SNP). De asemenea, în cadrul acestui clasament se remarcă și patru din cele cinci societăți de investiții financiare. Se observă faptul că sectorul bancar și cel energetic rămân cele mai bine reprezentate în topul lichidității bursiere. DIGI Communications (DIGI), listată la BVB din mai 2017 și Sphera Franchise Group (SFG), listată la BVB din noiembrie 2017, se află de asemenea printre cele mai lichide companii.

Iată cum arată topul primilor 20 emitenți după valoarea tranzacționată în anul 2017 pe piața principală (doar acțiuni):

În anul 2017, s-au derulat 884 de tranzacții cu titluri de credit (alte obligațiuni și titluri de stat), iar valoarea totală a tranzacțiilor a fost de aproximativ 1,57 miliarde lei, în creștere față de anul precedent cu aproximativ 17%.

În aprilie 2017, au fost admise la tranzacționare obligațiunile corporative emise de Vrancart SA (VNC), emisiunea fiind în valoare de 38,25 milioane lei.

În luna iulie 2017, Unicredit Bank a emis obligațiuni corporative în valoare de 610 milioane lei. În aceeași lună, BVB a admis la tranzacționare obligațiunile Globalworth Real Estate Investment Limited (GWI22), companie de investiții imobiliare, în valoare totală de 550 milioane euro, fiind cea mai mare emisiune de obligațiuni din istoria BVB.

În luna septembrie a anului 2017, Banca Internațională de Investiții (IIB) a emis obligațiuni corporative denominate în euro în cuantum de 60 milioane euro, acestea fiind decontate în aceeași monedă prin sistemul Depozitarului Central. De asemenea, tot în luna septembrie, IIB a emis obligațiuni corporative denominate în lei; prin intermediul acestei operațiuni a atras fonduri în valoare de 300 milioane lei.

Tot în luna septembrie 2017, Superbet Betting & Gaming SA (SBG) a emis obligațiuni corporative în valoare totală de 9,70 milioane lei.

În decembrie 2017, au fost admise la tranzacționare obligațiunile corporative emise de către NE PROPERTY COOPERATIEF U.A. în valoare totală de 500 milioane euro. În aceeași lună, Impact Developer & Contractor a emis obligațiuni corporative în valoare de 12,52 milioane euro.

Pe piața ATS, în 2017, Bittnet Systems și Investia Finance au emis obligațiuni corporative, ambele însumând 5,5 milioane lei.

În anul 2017, valoarea totală a tranzacțiilor cu produse structurate s-a situat la nivelul de aproximativ 264,19 milioane lei, semnificativ mai mică față valoarea înregistrată în anul 2016. Cea mai mare pondere în valoarea totală tranzacționată cu astfel de produse o dețin produsele structurate având ca activ suport un indice bursier, a căror valoare a fost de circa 117,27 milioane lei, reprezentând peste 44% din totalul tranzacțiilor. Ponderi importante în valoarea totală tranzacționată cu produse structurate o au și produsele având ca activ suport petrolul (25%) și acțiunile (24%).

În anul 2017, dintre tranzacțiile cu produse structurate având ca activ suport un indice bursier, cele mai multe au avut ca suport indicele DAX (23,82% din totalul tranzacționat cu produse structurate) și Dow Jones Industrial Average (17,46% din totalul tranzacționat cu produse structurate).

În perioada ianuarie 2016-decembrie 2017, valoarea tranzacțiilor cu produse structurate a fost cea mai ridicată în luna martie 2016 (aproximativ 48,15 milioane lei), în timp ce în luna octombrie 2017 s-a înregistrat cea mai redusă valoare (aproximativ 11,10 milioane lei). Începând cu luna octombrie 2016 nu au fost înregistrate tranzacții cu produse structurate având ca activ suport obligațiuni. Totodată, se remarcă faptul că pe ansamblul anului 2017 valoarea tranzacțiilor cu produse structurate s-a diminuat comparativ cu anul 2016.

Segmentarea pieței AeRO a avut loc în februarie 2016, prin introducerea a două categorii: Premium și Standard. Categoria Premium cuprinde un număr de 17 de companii: Argus Constanța (UARG), Ascendia SA (ASC), Bittnet Systems (BNET), Braiconf Brăila (BRCR), Bucur Obor București (BUCU), Bucur București (BUCV), Comnord București (COSC), Compania Hotelieră Intercontinental România (RCHI), Electroprecizia Săcele (ELZY), Elvila București (ELV), Faimar SA Baia Mare (FMAR), Imotrust Arad (ARCV), International Caviar Corporation Calan (AMAL), Iproeb Bistrița (IPRU), Life is Hard Cluj-Napoca (LIH), Mecanica Rotes SA Targoviste (METY), Prodvinalco Cluj (VAC) și Transilvania Leasing și Credit IFN Brașov (TSLA), iar categoria Standard cuprinde restul companiilor. Din luna octombrie 2017 acțiunile emitenților din sistemul alternativ de tranzacționare administrat de SIBEX au fost transferate în piața AeRo administrată de BVB ca urmare a încetării activității SIBIU STOCK EXCHANGE SA.

La finalul anului 2017 existau 317 instrumente disponibile la tranzacționare pe segmentul ATS: 302 instrumente tranzacționabile pe piața XRS1 și 15 instrumente tranzacționabile pe piața XRSI.

În anul 2017, au fost derulate 52.166 tranzacții pe secțiunea ATS în valoare totală de 172 milioane lei, mai mică decât valoarea înregistrată în anul 2016. În anul 2017, instrumentele preferate de către investitori pe secțiunea ATS au fost acțiunile, a căror valoare reprezintă circa 96% din valoarea totală tranzacționată.

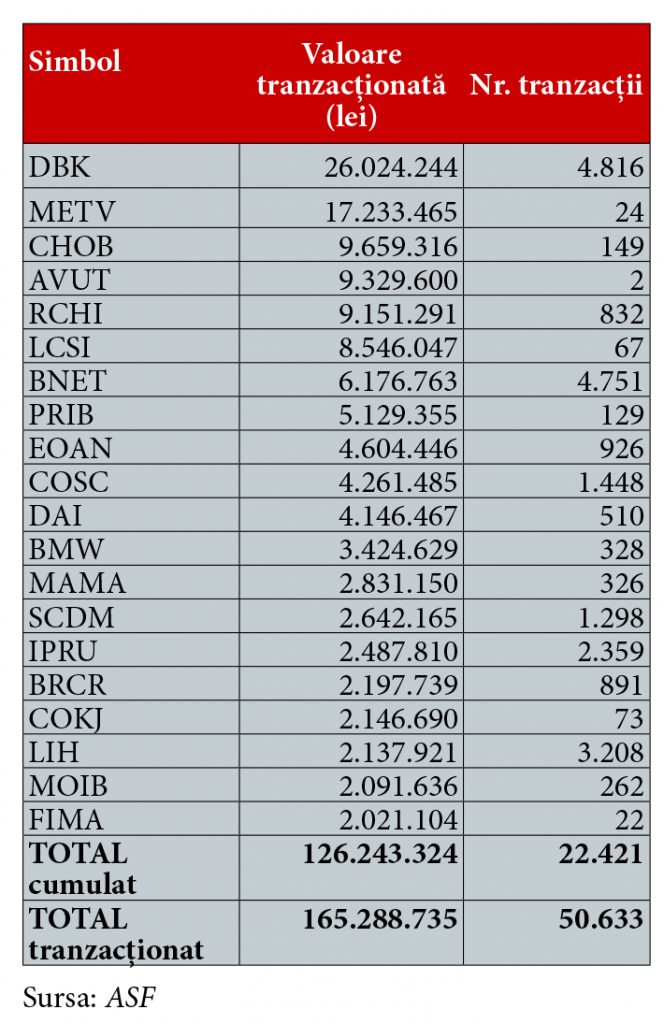

Pe parcursul anului 2017, au fost derulate 50.633 tranzacții cu acțiuni pe piața ATS în valoare de aproximativ 165 milioane lei.

În topul emitenților după valoarea tranzacționată se remarcă pe primul loc Deutsche Bank AG (DBK) care a tranzacționat 15,75% din valoarea totală tranzacționată pe piața AeRo, iar pe locul doi și trei se află Metav SA București (METV) cu o valoare tranzacționată ce reprezintă 10,43% din valoarea totală, respectiv Chimcomplex Borzești SA Onești (5,84% din totalul tranzacționat pe piața ATS, doar acțiuni). Se menține astfel clasamentul primilor doi emitenți din primele nouă luni ale anului 2017: DBK și METV. Aviația Utilitară București SA se află acum pe locul 4, cu o valoare tranzacționată de 5,64% din valoarea totală tranzacționată pe ATS (doar acțiuni).

Iată cum arată topul primilor 20 de emitenți după valoarea tranzacționată pe piața AeRO (doar acțiuni), în anul 2017:

La finele lunii decembrie 2017 pe piața reglementată din cadrul BVB își desfășurau activitatea un număr total de 32 de intermediari, dintre care 21 Societăți de Servicii de Investiții Financiare (SSIF), 5 instituții de credit locale și 6 entități autorizate în alte state membre UE.

În cadrul sistemului alternativ de tranzacționare, AeRO, au activat la finalul anului 2017 un număr total de 26 de intermediari, din care 20 de Societăți de Servicii de Investiții Financiare (SSIF), 5 instituții de credit locale și o firma de investiții autorizată într-un alt stat membru UE.

Cei mai activi intermediari pe piețele la vedere (reglementată și ATS) în anul 2017 au fost Societățile de Servicii de Investiții Financiare (SSIF), valoarea tranzacționată de acestea fiind de aproximativ 13,78 miliarde lei. Intermediarii locali (SSIF și instituțiile de credit) au realizat aproximativ 72% din valoarea totală a tranzacțiilor. Dintre intermediarii autorizați în alte state membre UE care au efectuat tranzacții pe piețele la vedere, cele mai active au fost firmele de investiții, acestea cumulând o cotă de piață de 27,25%.

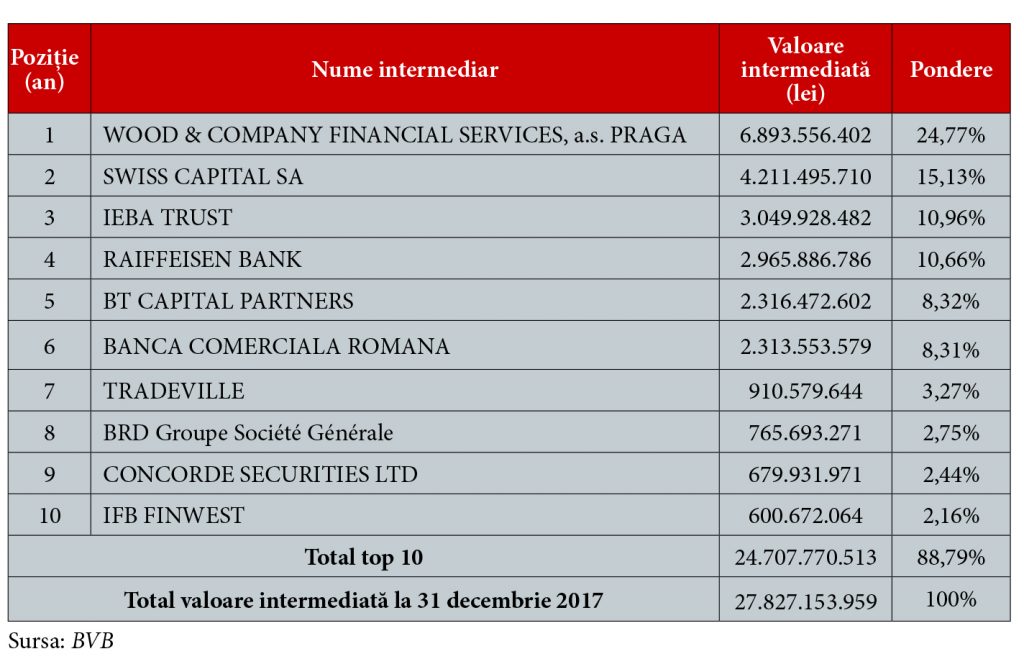

La finalul lunii decembrie al anului 2017, Societatea Wood & Company Financial Services s-a clasat pe primul loc în clasamentul participanților pe piețele reglementate la vedere, cu o valoare intermediată de 6.893.556.402 lei și o cotă de piață de 24,77%. Swiss Capital SA și IEBA TRUST ocupă următoarele poziții, acestea deținând ponderi în totalul valorii intermediate de 15%, respectiv 11%. Primele 10 societăți dețin aproximativ 89% din valoarea totală intermediată în anul 2017. Dintre acestea, 5 sunt Societăți de Servicii de Investiții Financiare (SSIF), 3 sunt instituții de credit locale și 2 sunt firme de investiții autorizate într-un alt stat membru UE.

Prezint în continuare clasamentul primilor 10 intermediari pe piețele la vedere administrate de BVB la 31 decembrie 2017:

La sfârșitul lunii decembrie 2017, SSIF aveau în custodie o valoare cumulată a activelor de aproximativ 7,14 miliarde de lei (aproximativ 1,5 miliarde de euro), reprezentând atât disponibilități ale clienților cât și titluri financiare deținute de aceștia.

Numărul cumulat al conturilor de clienți activi ai SSIF la finalul anului 2017 a fost de 17.101 (un investitor poate avea simultan conturi deschise la mai mulți intermediari). Din graficele prezentate mai jos se observă că valoarea activelor în custodie este în general corelată cu numărul de conturi active.

Un număr de 12 SSIF-uri, dintr-un total de 24 au obținut profit1 la sfârșitul lunii decembrie 2017, valoarea cumulată a profiturilor acestora fiind de circa 11,8 milioane lei. Pierderea cumulată a celor 12 SSIF-uri care au avut rezultate negative a fost de aproximativ 3,6 milioane lei.

ORGANISMELE DE PLASAMENT COLECTIV

Entitățile ce își desfășurau activitatea la 31 decembrie 2017 ca organisme de plasament colectiv sunt următoarele:

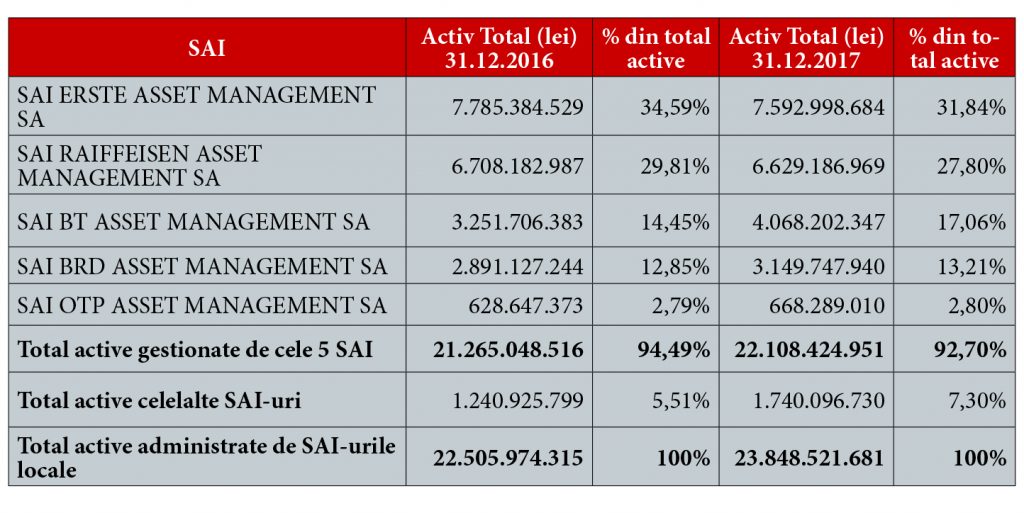

Categoria dominantă din totalul societăților de administrare a investițiilor (SAI) au fost grupurile bancare, controlând cea mai mare parte din totalul cumulat al activelor administrate de SAI. Conform datelor din tabelul de mai jos, primele cinci SAI după volumul activelor sunt toate societăți afiliate sistemului bancar, iar activele administrate de acestea, la data de 31 decembrie 2017, însumau 22.108.424.951 lei, respectiv 92,70% din activul total aferent industriei fondurilor de investiții.

În tabelul următor sunt prezentate principalele societăți de administrare a investițiilor și activele administrate.

Gradul de concentrare pe piața serviciilor de depozitare a activelor fondurilor de investiții este ridicat, iar în cazul administratorilor fondurilor închise de investiții, gradul de concentrare este mediu. Pentru piața fondurilor deschise de investiții, deși numărul acestora este mare totuși indicele Herfindahl-Hirschman are valoarea de 0,2459, ceea ce arată un grad ridicat de concentrare. Acest lucru este confirmat și de indicatorii CR („concentration risk”) utilizați de Consiliul Concurenței.

La finalul anului 2017, un număr de 229 de conturi individuale de investiții erau administrate de două societăți de administrare investiții, valoarea totală a activelor fiind de 149.899.761 lei. Comparativ cu situația de la finele anului 2016, se constată o creștere a activelor administrate de către SAI ERSTE ASSET MANAGEMENT.

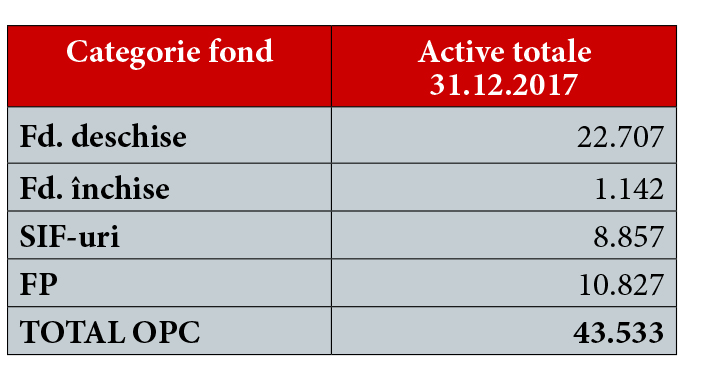

Valoarea totală a activelor organismelor de plasament colectiv (OPC) din România este de 43,53 miliarde lei la data de 31 decembrie 2017, în creștere cu circa 5% comparativ cu nivelul consemnat la finele lunii decembrie 2016.

O analiză pe categorii de organisme de plasament colectiv arată că în cazul fondurilor deschise de investiții (FDI) a continuat dinamica pozitivă manifestată pe parcursul trimestrelor și anilor anteriori. Și în cazul fondurilor închise de investiții se constată o creștere a activelor totale față de sfârșitul anului precedent, de aproximativ 89%. Societățile de investiții financiare înregistrează o creștere cu aproximativ 1,39 miliarde lei, adică 19%, în timp ce în cazul Fondului Proprietatea s-a constatat o scădere a activului total de circa 6%.

Valoarea activului total al Fondului Proprietatea a fost de aproximativ 10,83 miliarde lei la finalul anului 2017. Diminuarea activului Fondului Proprietatea a avut loc și ca urmare a desfășurării programelor de răscumpărare și anulare de acțiuni, ce au condus și la diminuarea capitalului social al Fondului.

Tabelul următor prezintă situația activelor totale pe categorii de OPC:

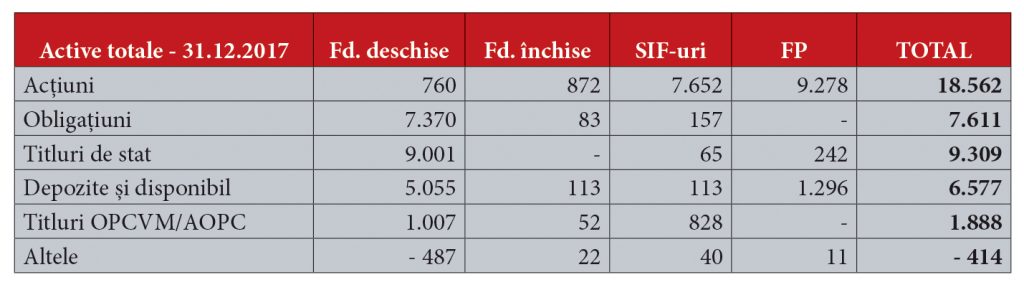

În continuare, se prezintă portofoliile investiționale pe categorii de OPC (mii lei):

Din perspectiva structurii plasamentelor, FDI sunt orientate preponderent către instrumentele cu venit fix (titluri de stat și obligațiuni), în vreme ce FÎI, SIF-urile și FP au o orientare dominantă către plasamentele în acțiuni.

Pe ansamblul pieței, structura consolidată a investițiilor tuturor organismelor de plasament colectiv indică totuși o preferință pentru instrumentele cu venit fix/instrumente ale pieței monetare a căror valoare totală este de circa 23 miliarde lei, consemnând o pondere de aproximativ 54% din activul cumulat al OPC. Investițiile în acțiuni la nivelul întregii piețe sunt în valoare de 18,56 miliarde lei, reprezentând aproximativ 43% din activul total al OPC.

La 31 decembrie 2017 față de finalul anului 2016 se constată o creștere de 8% a investițiilor efectuate de OPC în acțiuni, concomitent cu o diminuare a plasamentelor în titluri de stat (-12%).

Analizând structura plasamentelor pe fondurile de investiții (pe tipuri de investitori), observăm că această structură pe tipuri de investitori este o particularitate a fondurilor de investiții, întâlnită pe majoritatea piețelor europene, unde se observă o preferință a investitorilor de retail față de fondurile deschise de investiții în contextul lichidității în general mai ridicate a acestora (răscumpărări ce pot fi efectuate într-un termen mai redus), ceea ce le situează ca alternative de plasament în raport cu depozitele bancare (desigur ținând seama de diferențele privind riscul și randamentul așteptat).

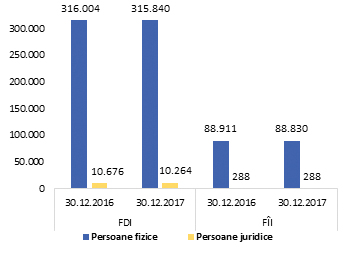

Trebuie menționat că această statistică nu poate fi extrem de exactă, deoarece un investitor poate avea simultan participații la mai multe fonduri, administrate de societăți diferite, ca atare putând fi „numărat” de mai multe ori. Numărul investitorilor în fondurile închise de investiții este mult mai scăzut decât cel al investitorilor în FDI. La finalul anului 2017, numărul acestora se situa la 89.118 investitori. Dintre aceștia, cei mai mulți (88.830 persoane) sunt investitori persoane fizice.

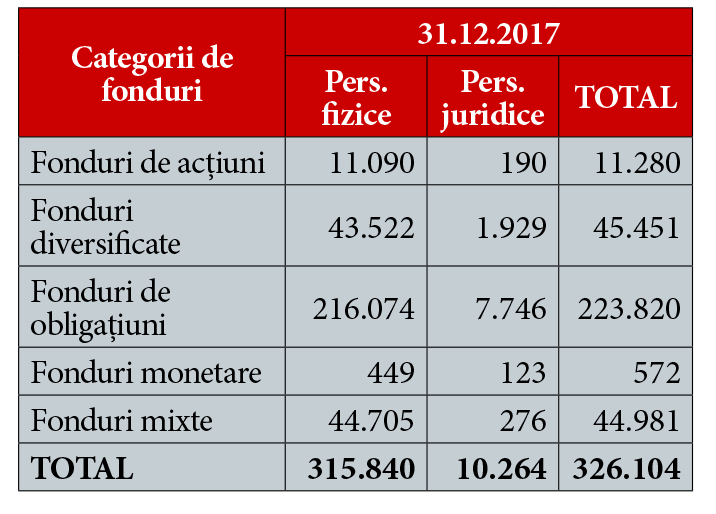

La sfârșitul lunii decembrie 2017, își desfășurau activitatea 70 de fonduri deschise de investiții, structurate pe cinci categorii: fonduri de acțiuni (18), fonduri de obligațiuni (24), fonduri diversificate (15), fonduri monetare (1) și fonduri mixte (12: combinație între acțiuni-obligațiuni). Având în vedere numărul ridicat de fonduri de obligațiuni și valoarea activelor nete ale acestora, se constată menținerea în anul 2017 a preferinței investitorilor pentru strategii investiționale orientate către instrumente cu venit fix și/ sau instrumente ale pieței monetare, interesul pentru fondurile de acțiuni menținându-se la un nivel moderat.

Fondurile de obligațiuni dețin ca număr cea mai mare pondere în categoria acestui segment de piață. Fondurile de acțiuni și cele diversificate sunt, de asemenea, bine reprezentate, ceea ce arată că interesul investitorilor pentru aceste două clase de active (obligațiuni și acțiuni) este semnificativ. La polul opus se situează fondurile monetare care, ca urmare a politicii de plasament foarte restrictivă și prudentă, se bucură de mai puțină popularitate.

În țările cu economie dezvoltată, fondurile monetare sunt utilizate cu predilecție de companii pentru gestionarea disponibilităților pe termen scurt, fiind adesea considerate mai sigure și mai lichide decât depozitele bancare.

În tabelul următor se prezintă distribuția investitorilor pe categorii de FDI:

La finele lunii decembrie 2017 numărul investitorilor în fonduri deschise s-a redus față de sfârșitul anului 2016 cu 576 de investitori. Se observă o creștere a interesului investitorilor pentru fondurile de acțiuni, numărul acestora majorându-se cu aproximativ 26% (persoane fizice), respectiv 13% (persoane juridice).

Cea mai ridicată pondere în activul net cumulat al FDI este deținută de fondurile de obligațiuni, circa 76,54%. Fondurile diversificate ocupă locul al doilea din punct de vedere al cotei de piață, deținând o pondere de 18,2% în activele nete cumulate ale FDI.

În ceea ce privește structura portofoliilor FDI, aceasta este orientată cu precădere spre instrumente financiare cu venit fix. Dintre acestea, cea mai semnificativă pondere în activul total al fondurilor deschise o dețin titlurile de stat (39,60%), fiind urmate de obligațiunile corporative cotate (28,42%). De asemenea, depozitele bancare dețin în continuare o pondere ridicată în activul total (21,09%).

Numărul fondurilor închise de investiții a rămas nemodificat (25) la data de 31 decembrie 2017 față de finalul anului 2016. Din punct de vedere al numărului de fonduri, pe primul loc se situează fondurile diversificate (12).

Numărul total al participanților la fondurile închise de investiții (persoane fizice și persoane juridice) era de 89.118 de investitori la 31 decembrie 2017, fiind mult mai redus față de cel al participanților la FDI (326.104), ca urmare a faptului că FÎI se adresează investitorilor avizați și presupun posibilități mai restrânse de lichidare a participațiilor. Totodată, reglementarea și supravegherea fondurilor deschise este mult mai strictă, ceea ce conferă investitorilor mai multă încredere. O parte dintre fondurile închise sunt, însă, listate la Bursa de Valori București, similar fondurilor deschise de tip ETF, ceea ce echilibrează lichiditatea mai redusă specifică fondurilor închise.

Dintre categoriile de fonduri închise de investiții, fondurile de acțiuni sunt cele mai bine reprezentate din punct de vedere al valorii activului net (dețin o pondere de aproximativ 36% în activul net cumulat al FÎI), ceea ce arată că interesul investitorilor în fonduri închise pentru această clasă de active (acțiuni) este semnificativ. Din punct de vedere al cotei de piață, fondurile de acțiuni sunt urmate de cele diversificate (33,32% din activul net). Astfel, la finalul lunii decembrie 2017, circa 69% din totalul activelor nete administrate de FÎI sunt coordonate de fondurile de acțiuni și de cele diversificate. În ceea ce privește FÎI, interesul pentru instrumentele financiare cu venit fix este redus; la finalul anului 2017, un singur fond închis de obligațiuni desfășura activități investiționale. Activul net al fondului închis de obligațiuni, în valoare de 2,13 milioane lei, reprezenta doar 0,19% din activul net cumulat al FÎI.

Ca urmare a celor de mai sus, din perspectiva structurii plasamentelor FÎI se constată că acestea sunt orientate cu precădere spre investițiile în acțiuni, ce dețin o pondere de aproximativ 76,33% din activul total al FÎI, dintre care 72% din activul net reprezintă plasamente în acțiuni cotate. Comparativ cu situația de la finalul anului 2016, ponderea acțiunilor în total activ a crescut. De asemenea, se constată preferința mult mai redusă pentru strategiile investiționale orientate către instrumentele cu venit fix. Astfel, investițiile în obligațiuni dețin o pondere de aproximativ 7,27% din activul total, fiind semnificativ mai scăzută comparativ cu ponderea plasamentelor în această clasă de active ale FDI.

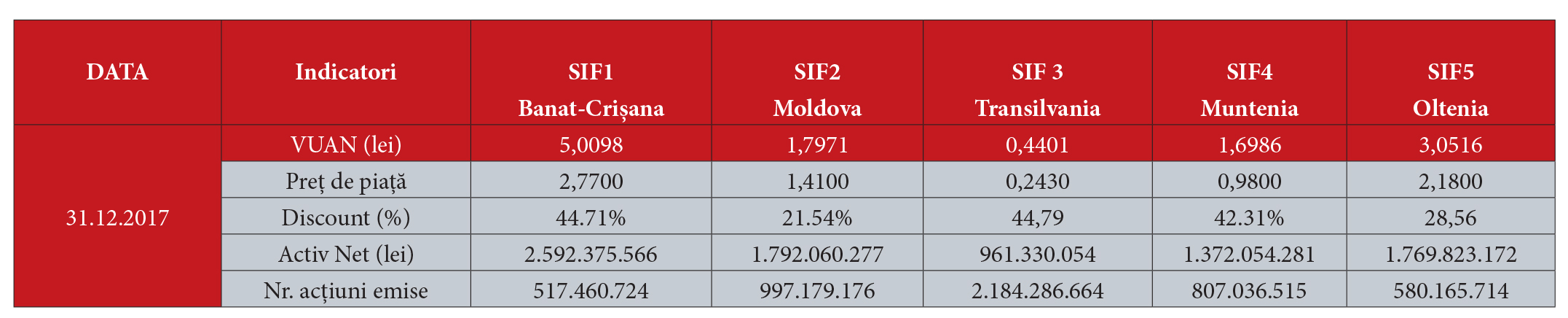

Potrivit rapoartelor societăților de investiții financiare, activele nete cele mai ridicate ca valoare aparțin SIF Banat-Crișana (SIF1), urmat de SIF Moldova (SIF2) și SIF Oltenia (SIF5).

Situația sintetică a celor cinci societăți de investiții financiare este următoarea:

La finele anului 2017 comparativ cu sfârșitul anului 2016, activele nete cumulate ale SIF-urilor au înregistrat o majorare de circa 19%, toate cele cinci societăți de investiții financiare înregistrând aprecieri ale activului net. Cea mai mare apreciere a activului net a fost obținută de SIF Banat-Crișana (SIF1), circa 35%, fiind urmată de SIF Muntenia (SIF5) cu 18%. Totodată, la sfârșitul lunii decembrie 2017 comparativ cu finele anului precedent, se constată o apreciere a prețului de piață în cazul a 4 dintre cele 5 societăți de investiții financiare, în timp ce prețul de piață al SIF Transilvania (SIF3) a scăzut.

La sfârșitul lunii decembrie 2017, investițiile în acțiuni dețin cea mai ridicată pondere în activul total cumulat al SIF-urilor (aproximativ 84%). Se constată o creștere a valorii investițiilor în acțiuni nelistate la finalul lui 2017 față de sfârșitul anului 2016.

La finalul lunii decembrie 2017, valoarea totală a activelor nete administrate de Fondul Proprietatea erau de 10,79 miliarde lei, cu aproximativ 5,57% în scădere față de luna decembrie 2016. Activele FP erau concentrate preponderent în România.

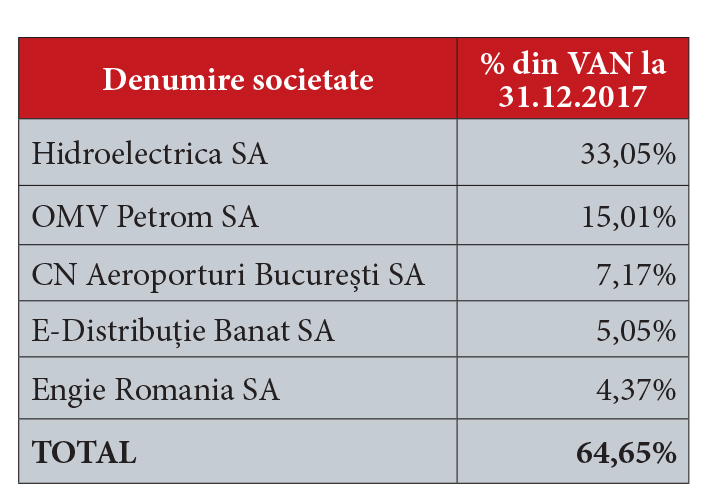

Din structura portofoliului FP pe tipuri de active, se remarcă că cea mai ridicată pondere se regăsește în acțiuni nelistate și anume aproximativ 63% din valoarea activului net.

Dintre societățile listate, cea mai mare pondere din activul net al fondului o deține societatea OMV Petrom (15,01%), iar din categoria societăților nelistate, cea mai mare pondere este deținută de Hidroelectrica (33,05%), urmată de CN Aeroporturi București, E-Distribuție Banat și Engie România, conform tabelului următor:

La finalul anului 2017, ponderea investițiilor în acțiuni necotate s-a diminuat față de anul 2016. Se remarcă o reducere a plasamentelor FP în titluri de stat (2,24%), care la sfârșitul lui 2016 dețineau o pondere de circa 9,67% în activul total.

La sfârșitul anului 2017, numărul total al acționarilor s-a redus cu 624 acționari față de cei de la finalul anului 2016 (7.146 acționari), iar conform raportului lunar al Fondului Proprietatea, acționarii semnificativi erau grupul american Elliott-Associates (14,89% din drepturile de vot la 24 noiembrie2017) și City of London Investment Mgmt (5,04% din numărul total de drepturi de vot la 5 aprilie 2016).

Dintre evenimentele semnificative ce au avut loc pe parcursul anului 2017, se remarcă finalizarea celui de-al optulea program de răscumpărare a 141,9 milioane acțiuni la o valoare totală de 122,3 milioane lei, precum și începerea celui de-al nouălea program de răscumpărare.

Rezultatele prezentate sunt conform balanțelor contabile preliminare aferente lunii decembrie 2017, rezultatele financiare auditate nefiind disponibile la data realizării raportului.