CTP N.V. (CTPNV.AS) a înregistrat venituri din chirii de 488,4 milioane de euro în primele 9 luni ale anului 20204, în creștere cu 15,9% față de aceeași perioadă a anului trecut. Creșterea anuală a veniturilor comparabile a fost de 4,4%, determinată în principal de indexare și de reîncadrarea condițiilor în urma renegocierilor și a expirării contractelor de închiriere. La 30 septembrie 2024, venitul anualizat din chirii a ajuns la 702,0 milioane euro, iar gradul de ocupare al spațiilor a fost de 93%.

În primele 9 luni, CTP a livrat 545.000 mp de spații industriale și logistice cu un randament anual al investiției („YoC”) de 10,1%, având un grad de ocupare de 95% la finalizarea proiectelor. Acest lucru a adus portofoliul operațional al Grupului la 12,6 milioane mp de suprafață închiriabilă brută (GLA), în timp ce valoarea brută a activelor („GAV”) a crescut cu 11,8%, ajungând la 15,2 miliarde de euro. Valoarea activului net (EPRA NTA) per acțiune a crescut cu 10,1% în prima jumătate a anului, atingând 17,52 de euro.

Câștigurile ajustate EPRA specifice companiei au crescut cu 13,2% de la an la an, ajungând la 269,8 milioane de euro. EPS-ul ajustat EPRA specific companiei s-a situat la 0,60 de euro, marcând o creștere de 11,7%. Grupul își reconfirmă estimarea pentru EPS ajustat EPRA specific companiei între 0,80 de euro și 0,82 de euro pentru 2024.

La data de 30 septembrie 2024, proiectele aflate în construcție însumau 1,9 milioane mp, cu un potențial de venituri din chirii de 142 milioane de euro la ocupare completă și un randament pe cost (YoC) estimat la 10,4%. O parte substanțială din aceste proiecte urmează să fie livrată în 2024, CTP estimând că va livra între 1,2 și 1,3 milioane mp în acest an.

Portofoliul de terenuri al Grupului a crescut la 27,1 milioane mp, dintre care 20,9 milioane mp sunt deținute și incluse în bilanț, asigurând un potențial substanțial de creștere viitoare pentru CTP. Cu un randament al investiției (YoC) lider în industrie, CTP se așteaptă să continue să genereze o creștere cu două cifre a NTA-ului în anii următori.

Remon Vos, CEO, a declarat: „Am închiriat 1,5 milioane mp în primele 9 luni din 2024, cu 4% mai mult decât în aceeași perioadă a anului trecut. Acest lucru arată cererea puternică și continuă în Europa Centrală și de Est (ECE) și natura robustă a regiunii business-smart din Europa. Pe măsură ce echilibrul dintre ofertă și cerere rămâne sănătos, am realizat o creștere solidă a veniturilor din chirii în prima jumătate a anului. Privind înainte, am semnat mai multe scrisori de intenție (HoT) decât anul trecut, ceea ce ne oferă un portofoliu solid pentru închiriere în trimestrul IV din 2024 și în 2025. Aceste niveluri de închiriere ne permit să continuăm să dezvoltăm peste 10% din noua suprafață închiriabilă brută (GLA) pe an și să ne menținem cota de piață.

Venitul anualizat din chirii s-a ridicat la 702 milioane de euro, evidențiind capacitatea puternică de generare a fluxului de numerar a portofoliului nostru operațional, cu o rată de colectare a chiriei de 99,8%. În timp ce următoarea etapă de creștere este deja asigurată prin cele 1,9 milioane mp de GLA aflate în construcție și un portofoliu de terenuri de peste 27 milioane mp, ne vom continua strategia de a genera o creștere cu două cifre a NTA-ului. Pe lângă închirierile preconizate pentru proiectele actuale, am semnat alte 177.000 mp de contracte de închiriere pentru proiecte viitoare, pe care intenționăm să le demarăm în curând.

Cererea pentru imobiliare industriale și logistice în regiunea ECE este impulsionată de factori structurali, cum ar fi profesionalizarea lanțurilor de aprovizionare de către operatorii logistici terți (3PL), comerțul electronic și strategia de nearshoring și friend-shoring a ocupanților, având în vedere că regiunea ECE oferă cele mai avantajoase costuri din Europa. În prezent, peste 10% din portofoliul nostru este închiriat către chiriași asiatici care produc în Europa pentru piața europeană, reprezentând aproximativ 20% din activitatea noastră totală de închiriere din 2024.”

Puncte cheie

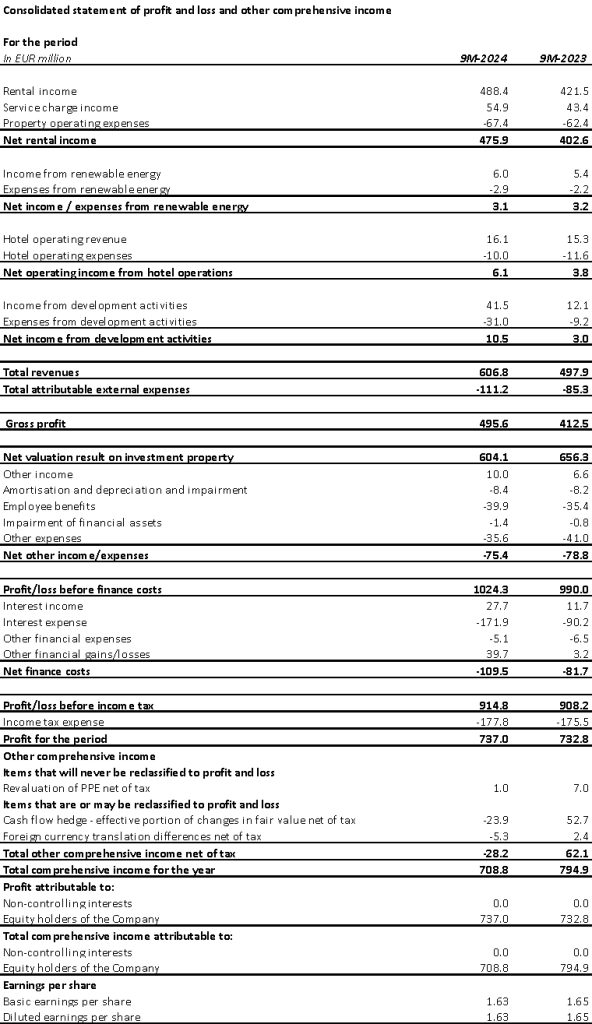

| În milioane de euro | 9M-2024 | 9M-2023 | % schimbare | Q3-2024 | Q3-2023 | % schimbare |

| Venit brut din chirie | 488.4 | 421.5 | +15.9% | 167.5 | 141.1 | +18.8% |

| Venituri nete din chirii | 475.9 | 402.6 | +18.2% | 162.1 | 134.1 | +20.8% |

| Rezultatul net al evaluării investițiilor imobiliare | 604.1 | 656.3 | -8.0% | 167.4 | 239.1 | -30.0% |

| Profitul perioadei | 737.0 | 732.8 | +0.6% | 203.3 | 263.1 | -22.7% |

| Câștiguri EPRA ajustate specifice societății | 269.8 | 238.4 | +13.2% | 92.3 | 80.4 | +14.8% |

| În € | 9M-2024 | 9M-2023 | % schimbare | Q3-2024 | Q3-2023 | % schimbare |

| EPRA EPS ajustat EPRA specific societății | 0.60 | 0.54 | +11.7% | 0.20 | 0.18 | +12.7% |

| În milioane de euro | 30 Sept. 2024 | 31 Dec. 2023 | % schimbare | |||

| Investiții imobiliare („PI”) | 13,378.5 | 12,039.2 | +11.1% | |||

| Investiții imobiliare în curs de dezvoltare („IPuD”) | 1,616.4 | 1,359.6 | +18.9% | |||

| 30 Sept. 2024 | 31 Dec. 2023 | % schimbare | ||||

| EPRA NTA pe acțiune | €17.52 | €15.92 | +10.1% | |||

| YoC preconizat pentru proiectele în construcție | 10.4% | 10.3% | ||||

| LTV | 44.9% | 46.0% |

Cererea continuă și puternică a chiriașilor conduce la creșterea chiriilor

În primele 9 luni ale anului 2024, CTP a semnat contracte de închiriere pentru 1.495.000 mp, ceea ce reprezintă o creștere de 4% comparativ cu aceeași perioadă din 2023, având un venit anual din chirii contractat de 100,9 milioane de euro și o chirie medie lunară pe mp de 5,63 de euro (9M-2023: 5,60 euro). Ajustând pentru diferențele în mixul de țări, chiriile au crescut în medie cu 3%.

| Contracte de închiriere semnate pe mp | Q1 | Q2 | Q3 | YTD | Q4 | FY |

| 2022 | 441,000 | 452,000 | 505,000 | 1,398,000 | 485,000 | 1,883,000 |

| 2023 | 297,000 | 552,000 | 585,000 | 1,435,000 | 542,000 | 1,976,000 |

| 2024 | 336,000 | 582,000 | 577,000 | 1,495,000 |

| Chirie medie lunară a contractelor de închiriere semnate pe mp (€) | Q1 | Q2 | Q3 | YTD | Q4 | FY |

| 2022 | 4.87 | 4.89 | 4.75 | 4.82 | 4.80 | 4.82 |

| 2023 | 5.31 | 5.56 | 5.77 | 5.60 | 5.81 | 5.69 |

| 2024 | 5.65 | 5.55 | 5.69 | 5.63 |

Aproximativ două treimi din aceste contracte de închiriere au fost încheiate cu chiriași existenți, în conformitate cu modelul de afaceri al CTP, care constă în a crește cu chiriașii existenți în parcurile existente.

Generarea fluxului de numerar prin portofoliu permanent și achiziții

Cota medie de piață a CTP în Republica Cehă, România, Ungaria și Slovacia se ridică la 28,5% la 30 septembrie 2023 și rămâne cel mai mare proprietar și dezvoltator de active imobiliare industriale și logistice pe aceste piețe. Grupul este, de asemenea, lider de piață în Serbia și Bulgaria.

Cu peste 1.000 de clienți, CTP are o bază de chiriași internațională largă și diversificată, formată din companii de top cu ratinguri de credit solide. Chiriașii CTP reprezintă o gamă largă de industrii, printre care industria prelucrătoare, high-tech/IT, industria auto și comerțul electronic, comerțul cu amănuntul, comerțul cu ridicata și logistica terților. Această bază de chiriași este extrem de diversificată, niciun chiriaș nu reprezintă mai mult de 2,5% din chiria anuală, ceea ce conduce la un flux de venituri stabil. Cei mai importanți 50 de chiriași ai CTP reprezintă doar 33,3% din totalul chiriilor, iar majoritatea se află în mai multe parcuri CTP.

Gradul de ocupare al portofoliului a ajuns la 93% (Q3-2023: 93%). Rata de retenție a clienților a Grupului rămâne puternică la 91% (Q3-2023: 92%) și demonstrează capacitatea CTP de a valorifica relațiile de lungă durată cu clienții. Durata medie a contractelor de închiriere (WAULT) a fost de 6.5 ani (Q3-2023: 6.6 ani), în conformitate cu obiectivul Companiei de >6 ani.

Nivelul de colectare a chiriei a fost de 99.8% în 9M-2024 (9M-2023: 99.8%), fără nicio deteriorare a profilului de plată al chiriașilor.

Veniturile din chirie s-au ridicat la 488.4 milioane de euro, în creștere cu 15.9% față de anul trecut, în mod absolut. Pe o bază similară, veniturile din chirii au crescut cu 4.4%, în principal ca urmare a ratei de indexarea și revenirea la renegocieri și contracte de închiriere care expiră.

Grupul a pus în aplicare măsuri pentru a limita pierderile de taxe de serviciu, ceea ce a dus la îmbunătățirea raportului dintre venitul net din chirii și venitul din chirie de la 95.5% în 9M-2023 la 97.4% în 9M-2024. În consecință, venitul net din chirie a crescut cu 18.2% față de anul trecut.

O proporție din ce în ce mai mare din veniturile din chirii generate de portofoliul de investiții al CTP beneficiază de protecție împotriva inflației. De la sfârșitul anului 2019, toate contractele de închiriere noi ale Grupului includ o clauză de indexare dublă, care calculează creșterile anuale ale chiriei ca fiind cea mai mare dintre:

- o creștere fixă de 1,5%-2,5% pe an; sau

- indicele prețurilor de consum.

La 30 septembrie 2024, 70% din venitul generat de portofoliul Grupului include această clauză de dublă indexare, iar Grupul se așteaptă ca aceasta să crească în continuare.

Potențialul de reversiune a rămas stabil, la 15.1%. Noi contracte de închiriere au fost semnate în mod continuu peste ERV, ilustrând creșterea continuă puternică a chiriilor pe piață și susținând evaluările.

Venitul anualizat din chirii a ajuns la 702.0 milioane de euro la 30 septembrie 2024, în creștere cu 19.3% față de anul trecut, demonstrând creșterea puternică a fluxului de numerar al portofoliului de investiții al CTP.

Proiectele livrate în primele 9 luni din 2024 au avut un randament pe cost (YoC) de 10,1% și un grad de ocupare de 95% la livrare.

CTP și-a continuat investițiile disciplinate în portofoliul său foarte profitabil. În primele 9 luni, Grupul a finalizat 545,000 mp de GLA (9M-2023: 566,000 mp), puțin sub anul trecut când au intrat în funcțiune mai multe proiecte care au fost amânate în cursul anului 2022 din cauza costurilor mai mari de construcție. Construcțiile au fost livrate la un an de activitate de 10.1%, 95% închiriat și vor genera venituri anuale contractate din închiriere de 33.0 milioane de euro, urmând să vină alte 2.0 milioane de euro când acestea vor ajunge la ocuparea completă.

Unele dintre principalele livrări în primele 9 luni ale lui 2024 au fost: 169,000 mp în CTPark Warsaw West (Polonia), 48,000 mp în CTPark Zabrze (Polonia), 37,000 mp în CTPark Budapest Ecser (Ungaria), 37,000 mp în CTPark Novi Sad East (Serbia), 30,000 mp în CTPark Weiden (Germania), 26,000 mp în CTPark Bucharest West (România), 27,000 mp în CTPark Katowice (Polonia) și 23,000 mp în CTPark Arad West (România).

În timp ce costurile medii de construcție în 2022 au fost de aproximativ 550 de euro pe mp, în 2023 și în 9M-2024 au ajuns la 500 de euro pe metru pătrat. CTP se așteaptă ca aceștia să rămână la acest nivel până în 2024. Acest lucru îi permite Grupului să continue să livreze YoC lider în industrie peste 10%, care este, de asemenea, susținut de modelul unic de parc al CTP și de expertiza internă în construcție și achiziții.

La 30 Septembrie 2024, grupul avea în construcție 1,9 milioane de metri pătrați de clădiri, cu un venit potențial din chirii de 142 milioane de euro și un YoC estimat de 10.4%. CTP are un istoric îndelungat în ceea ce privește asigurarea unei creșteri durabile prin dezvoltarea condusă de chiriași în parcurile sale existente. 76% din proiectele în construcție ale grupului se află în parcurile existente, în timp ce 15% sunt în parcuri noi – în principal în Polonia – care au potențialul de a fi dezvoltate la peste 100,000 mp de GLA. Livrările planificate pentru2024 sunt 64% preînchiriate, iar CTP se așteaptă să ajungă la 80%-90% preînchiriate la livrare, în linie cu performanța istorică. Întrucât CTP acționează pe majoritatea piețelor în calitate de antreprenor general, deține controlul deplin asupra procesului și a calendarului livrărilor, ceea ce permite companiei să accelereze sau să încetinească ritmul în funcție de cererea chiriașilor, oferind în același timp chiriașilor flexibilitate în ceea ce privește cerințele clădirii.

În 2024 Grupul se așteaptă să livreze între 1.2 – 1.3 milioane mp, în funcție de cererea chiriașilor. Cei 177,000 mp de închiriere care sunt semnați în prezent pentru proiecte viitoare, a căror construcție nu a început încă, sunt o altă ilustrare a cererii continue a ocupanților.

Banca de teren a CTP se ridica la 27.1 milioane mp la 30 septembrie 2024 (31 decembrie 2023: 23.4 milioane mp), ceea ce permite companiei să își atingă obiectivul de 20 milioane mp GLA până la sfârșitul deceniului. Grupul se concentrează pe mobilizarea băncii funciare existente pentru a maximiza randamentele, menținând în același timp alocarea disciplinată a capitalului în reaprovizionarea băncilor funciare. 60% din bancul de teren este situat în parcurile existente ale CTP, în timp ce 30 se află în sau este adiacent parcuri noi care au potențialul de a crește la mai mult de 100.000 mp. 23% a landbank-ului a fost garantat prin opțiuni, în timp ce restul de 77% a fost deținut și reflectat în consecință în bilanț.

Presupunând un raport de construcție de 2 mp de teren la 1 mp de GLA, CTP poate construi peste 13 milioane de mp de GLA pe banca de teren securizată. Terenul CTP este deținut în bilanț la aproximativ 50 de euro pe metru pătrat, iar costurile de construcție se ridică în medie la aproximativ 500 de euro pe metru pătrat, aducând costurile totale de investiție la aproximativ 600 de euro pe mp. Portofoliul operațional al Grupului, excluzând portofoliul mai vechi de la fosta Deutsche Industrie REIT, este evaluat la aproximativ 1.000 de euro pe mp.

Monetizarea afacerii energetice

CTP își continuă planul de extindere pentru lansarea sistemelor fotovoltaice. Cu un cost mediu de ~750.000 de euro per MWp, Grupul vizează un YoC de 15% pentru aceste investiții.

În primele 9 luni, Grupul a instalat încă 19 MWp pe acoperiș, care sunt în prezent conectate la rețea. Capacitatea totală instalată este acum de 119 MWp.

In 9M-2024 veniturile din energie regenerabilă s-au ridicat la 6.0 milioane de euro, în creștere cu 10% față de anul trecut.

Ambiția de sustenabilitate a CTP merge mână în mână cu un număr tot mai mare de chiriași care solicită sisteme fotovoltaice, deoarece acestea le oferă i) o mai bună securitate energetică, ii) un cost de ocupare mai mic, iii) respectarea reglementărilor în creștere, iv) respectarea cerințelor clienților și v) posibilitatea de a-și îndeplini propriile ambiții ESG.

Rezultatele evaluării sunt determinate de pipeline și de portofoliul în curs de reevaluare pozitivă

Evaluarea proprietății de investiții („IP”) a crescut de la 12,0 miliarde de euro la 31 decembrie 2023 la €13.4 miliarde de euro la 30 septembrie 2024, determinată în principal de transferul proiectelor finalizate de la Proprietatea de investiții în curs de dezvoltare („IPuD”) la IP și de creșterea achizițiilor.

IPuD a crescut cu18.9% la €1.6 miliarde de euro la 30 septembrie 2024, ca urmare a progreselor înregistrate, majoritatea proiectelor urmând ca de obicei să fie livrate în Q4, ca de obicei.

GAV a crescut la 15.2 miliarde de euro la 30 septembrie 2024, în creștere cu 11.8% față de 31 decembrie 2023.

Pentru rezultatele din T1 și T3, doar proiectele IPuD sunt reevaluate. Reevaluarea din T3-2024 a fost de 167,4 milioane de euro, ceea ce aduce totalul reevaluării în primele 9 luni la 604,1 milioane de euro, fiind determinată de reevaluarea pozitivă a proiectelor IPuD (+351,2 milioane de euro), a bancului de terenuri (+26,1 milioane de euro) și a activelor operaționale (+226,9 milioane de euro).

Portofoliul Grupului are randamente de evaluare conservatoare, cu 80 bps de randament reversiv lărgindu-se în ultimii 2 ani, ajungând la 7,2%. CTP se așteaptă ca randamentele să fi atins un vârf în sectorul industrial și logistic din regiunea ECE. Odată cu mișcările mai mari ale randamentului de pe piețele vest-europene, diferența de randament între logistica ECE și vest-europeană revine la media pe termen lung. CTP se așteaptă ca diferența de randament să scadă în continuare cu timpul suplimentar, ca urmare a așteptărilor mai mari de creștere pentru regiunea ECE.

CTP se așteaptă la o creștere pozitivă în continuare a ERV pe fondul cererii continue a chiriașilor, care este influențată pozitiv de factorii de creștere seculară din regiunea ECE. Mai ales că nivelurile chiriilor din ECE rămân accesibile, deoarece, în ciuda creșterii puternice înregistrate, acestea au pornit de la niveluri absolute semnificativ mai mici decât în țările din Europa de Vest. În termeni reali, chiriile din multe piețe din ECE sunt încă sub nivelurile din 2010.

EPRA NTA per acțiune a crescut de la 15,92 de euro la 31 decembrie 2023 la 17.52 de euro la 30 septembrie 2024, reprezentând o creștere de 10.1%. Creșterea este determinată în principal de reevaluare (+1.29 de euro), EPS EPRA ajustat specific companiei (+0.60 de euro), parțial compensată de dividendul plătit (-0.28 de euro).

Bilanț robust și poziție solidă de lichiditate

În conformitate cu abordarea sa proactivă și prudentă, Grupul beneficiază de o poziție solidă de lichiditate pentru a-și finanța ambițiile de creștere, cu un cost fix al datoriei și un profil de rambursare conservator.

În primele 9 luni ale anului, Grupul a strâns 1.8 miliarde de euro:

- O facilitate de împrumut garantată pe 6 ani în valoare de 100 milioane de euro cu un sindicat al unei bănci italiene și cehe la un cost fix all-in de 4,9%;

- O obligațiune verde pe șase ani de 750 de milioane de euro la MS +220 pb la un cupon de 4,75%;

- O facilitate de împrumut garantată pe șapte ani de 90 de milioane de euro cu o bancă austriacă la un cost fix all-in de 4,9%;

- O facilitate de împrumut garantată pe șapte ani în valoare de 168 milioane de euro cu un sindicat al unei bănci slovace și austriece la un cost fix all-in de 5,1%;

- O atingere de 75 de milioane de euro din obligațiunea verde pe șase ani emisă în februarie 2024 la MS +171 pb;

- O facilitate de împrumut negarantată pe cinci ani de 500 de milioane de euro cu un sindicat de bănci internaționale la un cost fix all-in de 4,7%; și

- Un împrumut garantat suplimentar de 150 milioane de euro pe o perioadă de șapte ani, obținut printr-o sindicat de bănci italiene și cehe, la un cost fix total de 4,35%.

CTP a finalizat, de asemenea, două oferte de licitație pentru obligațiuni, răscumpărând 750 de milioane de euro de obligațiuni cu termen scurt, realizând un câștig de capital de 31,9 milioane de euro, reducând scadențele datoriei în 2025 și 2026 și extinzându-și în mod proactiv profilul de scadență.

Poziția de lichiditate a Grupului era de 1,8 miliarde de euro, formată din 1,3 miliarde de euro în numerar și echivalente de numerar, precum și un RCF neutilizat de 550 milioanede euro.

Costul mediu al datoriei CTP s-a situat la 2,73% (31 decembrie 2023: 1,95%), cu 99,7% din datorie fiind fixă sau acoperită până la maturitate. Grupul nu capitalizează dobânzile pe dezvoltări, astfel că toate cheltuielile cu dobânzile sunt incluse în contul de profit și pierdere. Maturitatea medie a datoriilor a fost de 5,0 ani (31 decembrie 2023: 5,3 ani).

Prima maturitate semnificativă a Grupului este un bond de 272 milioane de euro, scadent în iunie 2025, care va fi rambursat din rezervele de numerar disponibile. LTV-ul CTP a fost de 44,9% la 30 septembrie 2024, în scădere de la 46,2% la 30 iunie 2024, grație ABB. CTP se așteaptă ca LTV-ul să continue să scadă, pe măsură ce reevaluările dezvoltărilor Grupului sunt complet înregistrate.

Activele cu randament mai mare ale Grupului, datorită randamentului brut al portofoliului de 6,5%, generează un nivel sănătos de levier al fluxului de numerar, ceea ce se reflectă și în raportul Net Debt to EBITDA normalizat de 9,0x (31 decembrie 2023: 9,2x), pe care Grupul își propune să-l mențină sub 10x.

La 30 septembrie 2024, Grupul avea 59% datorie negarantată și 41% datorie garantată, având un spațiu suficient sub testul de datorie garantată și testul de active neîncadrate. Pe măsură ce prețurile din piața obligațiunilor s-au stabilizat, condițiile sunt acum mai competitive decât prețurile din piața de împrumuturi bancare, ceea ce va permite Grupului să se reechilibreze mai mult către împrumuturile negarantate.

| 30 septembrie 2024 | Pact | |

| Testul privind datoriile garantate | 19.5% | 40% |

| Testul activelor libere de sarcini | 190.6% | 125% |

| Rata de acoperire a dobânzii | 2.75x | 1.5x |

În T3-2024, atât Moody’s, cât și S&P au confirmat ratingurile de credit Baa3 și BBB- ale CTP, cu o perspectivă stabilă.

Dividendele și estimările au fost confirmate

Dinamica leasingului rămâne puternică, cu o cerere robustă a ocupanților și scăderea ofertei noi, care duce la creșterea continuă a chiriilor.

CTP este bine poziționat pentru a beneficia de aceste tendințe. Portofoliul de proiecte al Grupului este foarte profitabil și orientat către chiriași. Randamentul pe cost (YoC) pentru portofoliul CTP a crescut la 10,4%, grație scăderii costurilor de construcție și creșterii chiriilor. Următoarea etapă de creștere este deja planificată și finanțată, cu 1,9 milioane mp în construcție la 30 septembrie 2024, având ca obiectiv livrarea a între 1,2 și 1,3 milioane mp în 2024.

Structura de capital robustă a CTP, politica financiară disciplinată, accesul solid pe piețele de credit, bancul de terenuri lider în industrie, expertiza internă în construcții și relațiile profunde cu chiriașii permit CTP să își atingă obiectivele. CTP se așteaptă să atingă 1,0 miliard de euro venituri din chirii până în 2027, susținut de finalizarea dezvoltărilor, indexare și reîncadrare, și este pe drumul cel bun pentru a ajunge la 20 milioane mp de GLA și 1,2 miliarde de euro venituri din chirii înainte de sfârșitul deceniului.

Grupul își confirmă estimarea pentru EPS ajustat EPRA specific companiei între 0,80 de euro și 0,82 de euro pentru 2024, care, datorită creșterii numărului de acțiuni, se așteaptă să se situeze mai aproape de limita inferioară.

Politica de dividende a CTP prevede o distribuție de 70% – 80% din EPS ajustat EPRA specific companiei. Dividendele standard sunt acordate sub formă de acțiuni, dar acționarii pot opta pentru plata dividendelor în numerar.