Rata medie de ocupare a hotelurilor din capitalele din Europa Centrală și de Est (ECE – 6 – București, Bratislava, Budapesta, Praga, Sofia și Varșovia) se menține încă sub nivelurile din 2019, în timp ce tariful mediu (ADR) a crescut cu 23%, rezultând un avans al venitului mediu pe cameră disponibilă (RevPAR) cu 12%, arată datele companiei de consultanță imobiliară Cushman & Wakefield. Piața hotelieră din București a continuat anul trecut să recupereze scăderile din pandemie, în special din punct de vedere al tarifului mediu, dar și al gradului de ocupare, al cărui nivel a rămas încă sub nivelul de dinaintea pandemiei.

Astfel, hotelierii și-au îmbunătățit venitul pe camera disponibilă în 2023 și chiar au reușit să ajungă din urmă valorile din 2019, în primul rând pe fondul creșterii tarifului mediu. Evoluția pozitivă a principalilor indicatori, dar și investițiile anunțate în următorii ani, vor încuraja investitorii români, dar și străini să considere acest segment pentru plasarea capitalului.

Rata de ocupare a hotelurilor din București a crescut anul trecut la 66% comparativ cu 61% în 2022, însă rămâne sub nivelul din 2019 (73%), influențată în parte de faptul că volumul înnoptărilor turiștilor străini nu s-a restabilit la nivelul înregistrat în 2019. În lunile ianuarie și februarie s-au înregistrat cele mai mari creșteri ale ratei de ocupare în comparație cu aceași perioada în 2022. Festivalul George Enescu din septembrie a crescut semnificativ ocuparea hotelurilor, în timp ce creșterile înregistrate în iunie și octombrie sunt atribuite lunilor de vârf sezonier. În restul perioadei, hotelurile au fost ocupate mai puțin comparativ cu 2022.

Oxford Economics estimează că cererea din București va depăși până în 2025 nivelurile din 2019 cu aproximativ 6%, fiind susținută de creșterea numărului de înnoptări ale turiștilor locali care au revenit deja în 2023 la nivelurile din 2019.

În același timp, tariful mediu (ADR) al hotelurilor din București a fost de 96 de euro în 2023, în creștere cu 12% comparativ cu 2022 și peste nivelul din 2019 (86 euro), în condițiile în care anul trecut cota de TVA pentru industria HORECA a fost majorată de la 5% la 9%, subliniind astfel rezistența pieței la schimbările fiscale dar și strategia hotelierilor focusată pe tarife.

Creșterea tarifului mediu și a ratei de ocupare a dus la o îmbunătățire de 18% a venitului mediu pe cameră disponibilă (RevPAR) din București comparativ cu 2022, dinamică în linie cu trendul de revenire al pieței hoteliere care are loc de altfel în toate capitalele din Europa Centrală și de Est – 6. În consecință, hotelierii din Capitală au încasat în 2023, în medie 64 euro/noapte pentru fiecare cameră disponibilă, depășind marginal nivelul din 2019. Este de așteptat ca majorarea veniturilor să compenseze creșterea cheltuielilor, ceea ce oferă o perspectivă pozitivă asupra pieței.

Sevda Cadir, Senior Hospitality Consultant in CEE & SEE, Cushman & Wakefield: „Piața hotelieră din București și-a demonstrat rezistența în ciuda provocărilor geopolitice. Oferta limitată de noi hoteluri din anii precedenți, dar și natura anti-inflaționistă a industriei hoteliere și îmbunătățirea ofertei atât prin dezvoltarea de hoteluri de clase superioare (midscale – luxury), cât și prin renovarea celor existente, au determinat atingerea în 2023 a RevPar a nivelului din 2019. Privind în perspectivă, în timp ce creșterea ADR se așteaptă să încetinească, ratele de ocupare vor continua să se îmbunătățească”.

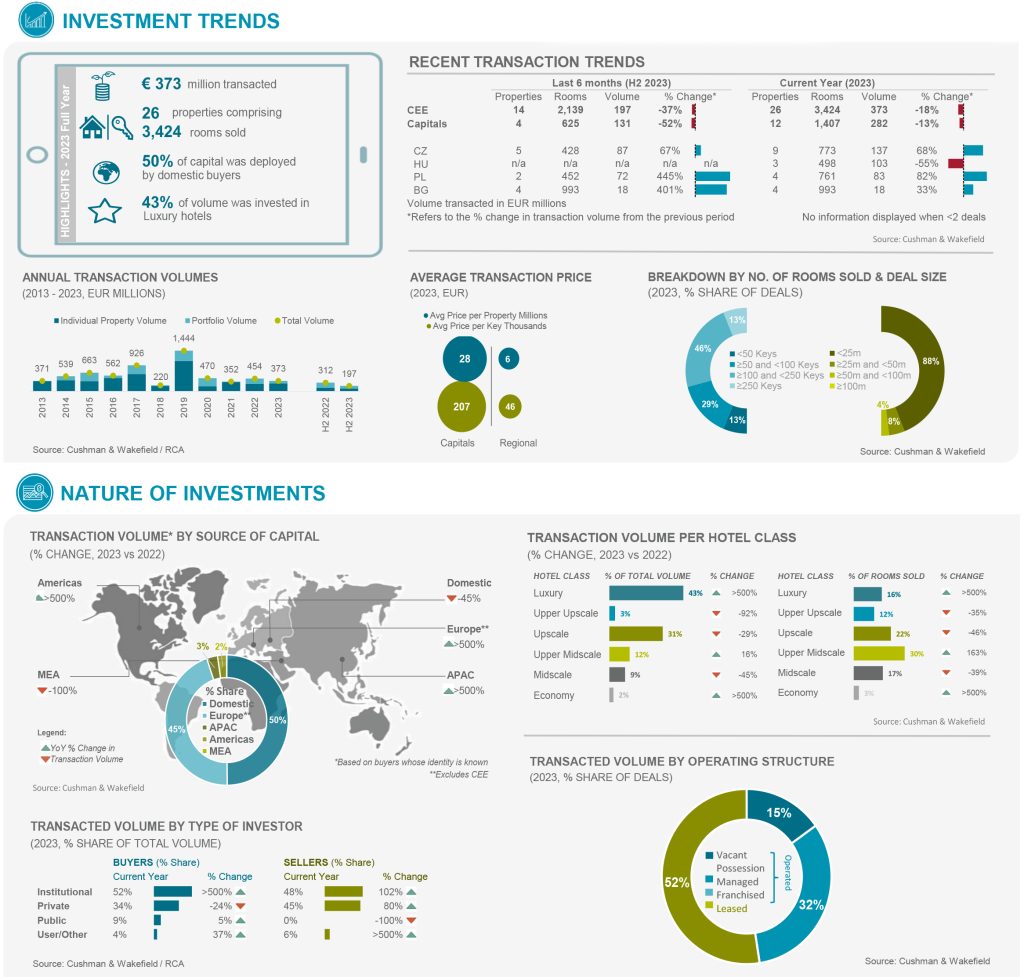

Activitatea de investiții în active hoteliere în regiune a scăzut cu 18% în 2023 pe fondul creșterii costurilor de finanțare și a situației economice și geopolitice. Cu toate acestea, volumul investit de cumpărătorii internaționali a crescut cu 197% comparativ cu 2022, ilustrând creșterea atractivității regiunii pentru capitalul străin. Pentru 2024, se așteaptă o creștere a volumului tranzacționat, în condițiile în care câteva tranzacții sunt deja în proces de negociere.

Creșterea costurilor de finanțare în 2023 a pus presiune pe prețurile proprietăților hoteliere din toată ECE, rezultând o creștere a yieldurilor de la 25 puncte de bază în Varșovia, până la 75 puncte de bază în Bratislava și Sofia comparativ cu 2022. În ciuda acestei evoluții, impactul a fost parțial contracarat de creșetea veniturilor operaționale. Moderarea ratelor dobânzilor pentru 2024 este de așteptat să contribuie la stabilizarea yieldurilor.

În 2023, România a înregistrat un volum total de tranzacții de 28,2 milioane de euro, în scădere cu 67% comparativ cu 2022, an în care au fost tranzacționate un nivel record de proprietăți hoteliere, în special ca urmare a realizării unor achiziții de portofolii pan-europene. De remarcat faptul că în 2023 toți cumpărătorii au fost investitori locali.

Yield-urile din București au crescut în 2023 cu 50 puncte procentuale, ajungând la 8,25%.

David Nath, Head of Hospitality CEE & SEE, Cushman & Wakefield: „Privind în perspectivă, pe măsură ce performanța sectorului hotelier se îmbunătățește, atât investitorii locali, cât și cei regionali reîncep să fie interesați de investiții în România. Cu toate acestea, există o abordare prudentă din cauza nivelului ridicat de incertitudine și al costului asociat capitalului. Mai mult decât atât, analiza noastră sugerează că în perioada următoare mai multe clădiri istorice din zona centrală a Bucureștiului ar putea fi tranzacționate”.

Din punct de vedere al ofertei, 20 de hoteluri cu 2.658 de camere au fost deschise în capitalele din ECE-6, inclusiv 732 de camere redeschise după rebrandingul sau renovarea unor unități existente. Oferta suplimentară de construcții noi include hotelurile precum Ibis, Tribe și Dorothea Autograph Collection din Budapesta, alături de Zleep Hotel din Praga. În același timp, Intercontinental Palace Athenee din București și Almanac X din Praga, spre exemplu, au fost redeschise după ce au fost renovate.

Pentru 2024 a fost anunțată deschiderea unui număr de 22 de hoteluri noi, cu 2,570 de camere în ECE-6.

În ultimii ani, piața hotelieră din București a înregistrat o creștere medie anuală moderată a ofertei noi, de 0,9% între 2019 și 2023, evoluție modestă determinată în principal de anularea PUZ-urilor.

În 2024, două noi hoteluri, cu un total de 90 de camere, vor fi deschise, dintre care Corinthia Grand Hotel Boulevard. Între 2024 și 2025, este estimată o rată medie anuală de creștere de 4,1% a numărului de camere.

Mai multe detalii in raportul complet aici .