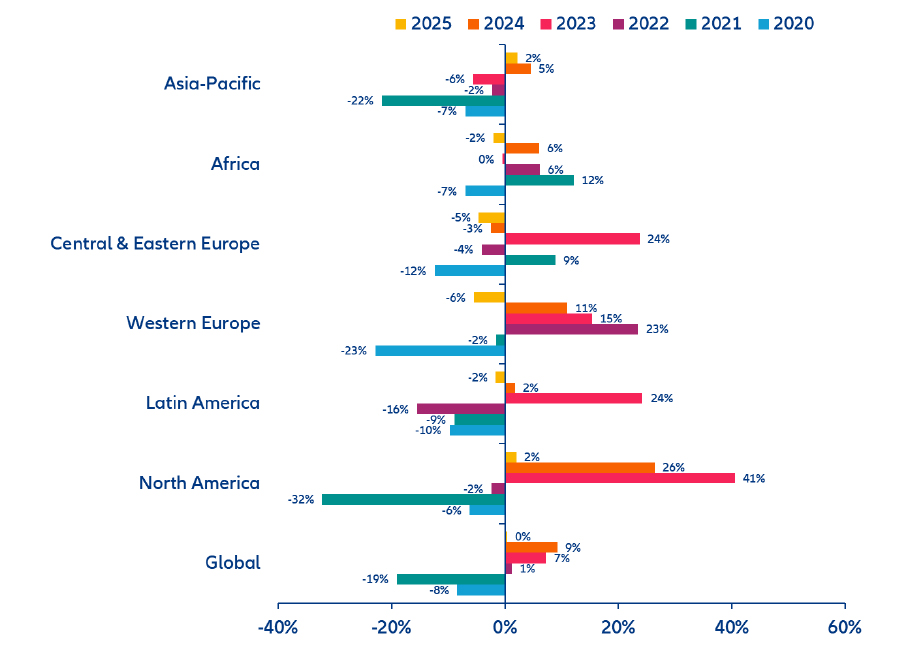

Așa cum era de așteptat, anul 2023 a înregistrat o revenire accelerată a numărului de insolvențe în trei din patru țări (55% din PIB-ul mondial). Datele din trimestrul patru au evidențiat o tendință de creștere la finalul anului în majoritatea țărilor, cu salturi semnificative în America (+54% și +35% în America de Nord și, respectiv, în America Latină) și în Asia (+67% în Coreea de Sud, +47% în Australia și +35% în Japonia).

La nivel mondial, creșterea medie a insolvențelor s-a accelerat de la +23% în 2022 la +29% în 2023, cea mai rapidă creștere fiind înregistrată în 2009 (+33%). Această revenire a fost în mare parte așteptată, deoarece numărul insolvențelor observate în 2020 și 2022 a fost redus în mod artificial de sprijinul masiv oferit de stat firmelor, în timpul crizei Covid-19 și apoi ca urmare a undelor de șoc ale războiului din Ucraina.

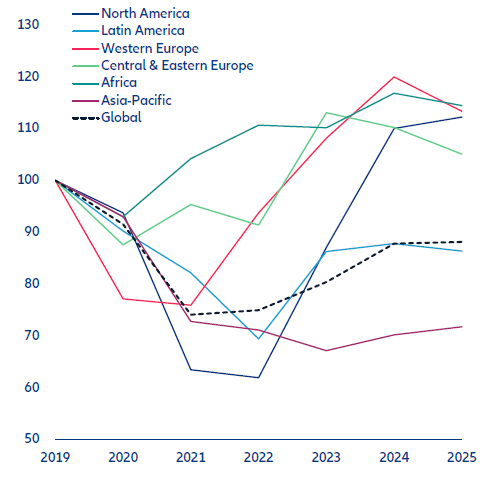

Figura 1: Indicii de insolvență la nivel mondial și regional, nivel anual, baza 100

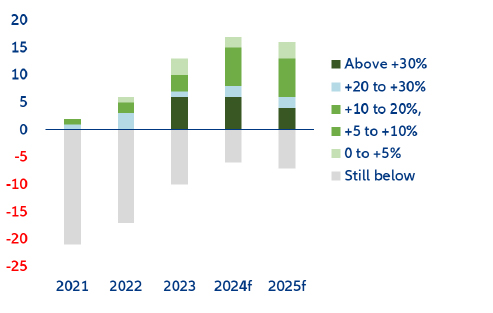

Comparativ cu nivelul din perioada 2016-2019, între 2020 și 2022, măsurile de sprijin au scutit echivalentul a trei sferturi din insolvențele din țări precum SUA, Germania, Austria, Norvegia, Portugalia și Noua Zeelandă și echivalentul a un an din insolvențele raportate de obicei în Australia, Olanda, Franța, Irlanda și Italia.

Figura 2: Decalajul față de nivelul mediu 2016-2019 în ceea ce privește insolvențele întreprinderilor în %, în funcție de an și de numărul de economii avansate din Europa, America și Asia

Europa de Vest a rămas un contributor-cheie la creșterea globală, în ciuda unei reveniri mai lente (+15). America de Nord a impulsionat, de asemenea, revenirea globală, SUA înregistrând o creștere majoră (+47%), în timp ce China a compensat creșterea numărului de insolvențe observată în majoritatea celorlalte țări asiatice (Japonia, Coreea de Sud, Australia, Hong Kong, Noua Zeelandă). Excepții sunt companiile care se regăsesc în special pe piețele emergente, inclusiv în Brazilia, Rusia, China, Africa de Sud și Turcia, precum și câteva țări din Europa Centrală (Bulgaria, Cehia și Letonia) și Asia (Singapore, Taiwan). Analiștii Allianz Trade se așteaptă ca India să facă parte din această listă, deși cifrele pentru 2023 nu sunt încă disponibile. În aceste țări, scăderea numărului anual de insolvențe a variat de la -7% în Singapore, la -41% în Turcia.

Privind în perspectivă, înainte de o stabilizare a insolvențelor preconizată pentru 2025, analiștii se așteaptă la o nouă accelerare a acestora la nivel mondial în 2024, cu o creștere de 9% de la un an la altul. Patru din cinci țări vor înregistra anul acesta o creștere cu +12% față de anul precedent, cele mai multe fiind în SUA (+28%), Spania (+28%) și Olanda (+31%). Cu toate acestea, în 2025, analiștii preconizează o stabilizare a indicelui global de insolvență, majoritatea țărilor înregistrând o inversare a tendinței.

Înainte de o posibilă redresarea globală care se întrevede pentru 2025, firmele trebuie să gestioneze decelerarea cererii. SUA, zona euro și piețele emergente, inclusiv China, se vor confrunta cu o creștere lentă a PIB-ului, ceea ce va spori presiunea asupra profitabilității într-un moment în care costurile sunt încă ridicate din cauza prețurilor la energie, a creșterii salariilor și a presiunilor persistente asupra lanțului de aprovizionare (de exemplu, Marea Roșie, canalul Panama). În plus, după o serie de șocuri, calendarul electoral din 2024 va spori incertitudinea economică, deoarece țările care reprezintă 60% din PIB-ul global se vor îndreapta curând spre urne. Acest context va adăuga un nivel de complexitate și de risc operațiunilor, îngreunând elaborarea de către firme a unor previziuni și planuri de afaceri precise. Astfel, este de așteptat să existe o volatilitate în ceea ce privește costurile pentru materiile prime, ceea ce va îngreuna gestionarea eficientă a lanțurilor de aprovizionare și a proceselor de bugetare.

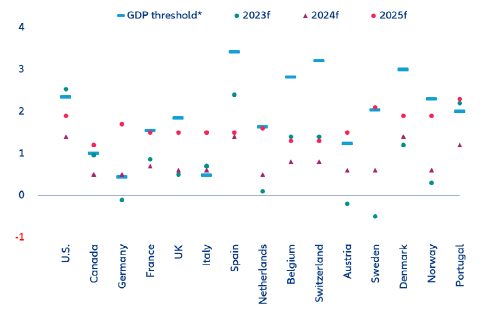

Figura 3: Nivelul PIB-ului comparat cu insolvențele în raport cu prognozele PIB-ului pentru perioada 2023-2025 în Statele Unite și în anumite țări europene

Sursa: Allianz Research

Analiștii Allianz Trade au identificat cinci provocări principale – care vor caracteriza 2024 ca fiind un an pragmatic pentru firme și economie, în special în Europa – precum: reducerea profitabilității, creșterea incertitudinii, condițiile de refinanțare și lichiditate reduse, creșterea numărului de insolvențe și riscuri mai mari pentru locurile de muncă.

Anul trecut, în Europa, insolvențele companiilor au depășit nivelurile anterioare pandemiei în două din cinci sectoare. 23 de țări din eșantionul Allianz Trade, au înregistrat o creștere de 66% a numărului de insolvențe în toate sectoarele (respectiv 121 din cele 184 de sectoare) în construcții, transport și depozitare, informații și comunicații. Cu toate acestea, primele două sectoare se remarcă printr-o recuperare puternică, fiind cu mult peste nivelul de dinaintea pandemiei în mai multe țări, împreună cu serviciile de cazare și alimentație publică.

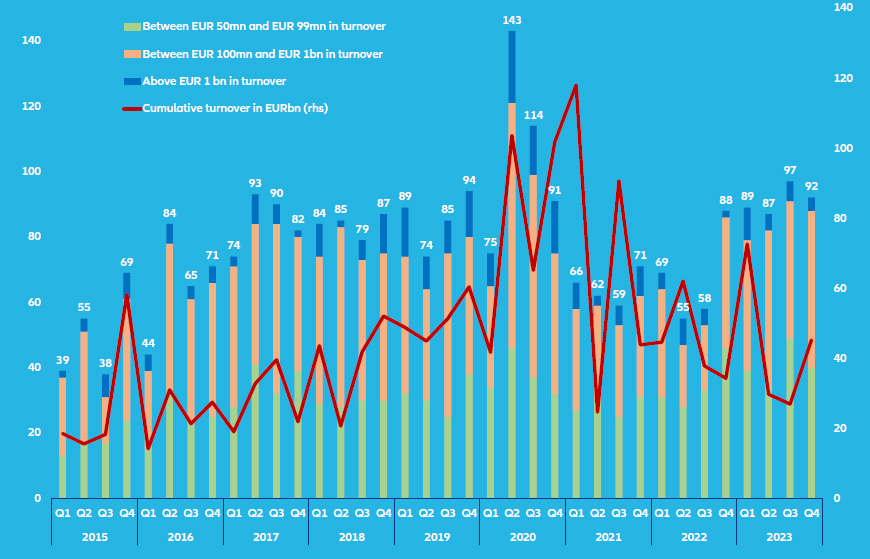

Comerțul cu amănuntul în Europa de Vest, construcțiile în Asia și serviciile în SUA au înregistrat cele mai mari creșteri ale numărului de insolvențe. În trimestrul IV 2023, numărul acestora a atins un nivel ridicat (92), ușor peste media de dinaintea pandemiei (7 cazuri în comparație cu media din 2017-2019). Anul 2023 s-a încheiat cu o revenire semnificativă a numărului de insolvențe, care au ajuns la 365 de cazuri, de la 270 în 2022 (o creștere de aproximativ +35%). Cu toate acestea, în 2023, cifra de afaceri a companiilor insolvabile a rămas aproape stabilă, înregistrând 175 de miliarde EUR, o scădere cu 2% de la 179 de miliarde EUR.

Figura 4: Insolvențe majore, număr trimestrial, în funcție de mărimea cifrei de afaceri

În Germania, insolvențele vor continua să crească cu 13% în 2024. Analiștii estimează că anul acesta, economia, deja afectată, va ieși din recesiune, iar provocările structurale legate de modelul economic mai larg al Germaniei, într-un context de înăsprire a condițiilor de finanțare, vor pune în dificultate financiară mai multe companii, numărul de insolvențe ajungând la aproximativ 20.260 de cazuri (+13% față de anul precedent), înainte de a atinge un nivel oarecum stabil în 2025 (19.860 de cazuri), pe fondul redresării economiei.

În Franța, anul trecut numărul insolvențelor a fost de aproximativ 56.700 de cazuri, peste nivelul pre-pandemic, iar șapte sectoare precum transport/depozitare, informații/comunicare, comerț cu amănuntul, ospitalitate/restaurante au depășit maximele istorice. În 2024, Franța ar putea să depășească pragul de 60.000 de insolvențe, având în vedere redresarea lentă a economiei și constrângerile prelungite pe partea de finanțare.

După ce a încheiat anul 2023, și ajungând la un record de 50 de trimestre în ceea ce privește insolvența întreprinderilor (7.620 de cazuri în T4), Marea Britanie este pe cale să înregistreze o creștere continuă în 2024 (+10%), cu 31.000 de cazuri de insolvență. Ca urmare a unor provocări succesive (probleme legate de Brexit, Covid-19, înăsprirea monetară și inflația rapidă), firmele vor continua să lupte, deoarece perspectivele economice pentru 2024 vor rămâne slabe.

În Italia, inversarea tendinței ascendente, care a generat o accelerare a numărului trimestrial de insolvențe de la +4% în T1 la +31% în T4, s-a răspândit în toate sectoarele și a avut o contribuție semnificativă din partea comerțului (23% din rezultatul pe întregul an), a comerțului cu produse manufacturiere (17%), a construcțiilor (16%) și a industriei ospitalității (10%).

Benelux, Belgia și Olanda vor înregistra o nouă creștere a numărului de insolvențe în 2024 (+6% față de anul precedent și, respectiv, +31%). Până în prezent, Spania a continuat să se evidențieze, fiind o excepție în comparație cu alte țări europene. Anul acesta, analiștii se așteaptă la o revenire punctuală a insolvențelor (+28%) înainte de o scădere prognozată pentru 2025 (-11%).

Pentru România, oarecum surprinzător, numărul de insolvențe a stagnat în 2023, însă evoluția din ultimul trimestru, care a înregistrat o creștere +10% nu este întâmplătoare. În condițiile unei economii cu o creștere mai lentă pe fondul unei inflații care menține România în topul țărilor din Uniunea Europeană și cu dobânzi pe măsură, Allianz Trade prognozează o creștere +5% care corespunde unui scenariu normal în 2024. Numărul aproximativ de 7.000 de insolvențe estimat pentru acest an nu este mic comparativ cu economii mai mari și mai dezvoltate precum Italia sau Spania, unde numărul de insolvente estimate nu trece de 10.000, respectiv 6.000. În ultimii ani, comerțul cu ridicata și cu amănuntul ocupă primul loc cu o pondere de 27%, fiind urmat de sectorul construcțiilor, care rămâne constant cu o pondere de 20% și de industria prelucratoare cu 12%.

„Faptul că nu avem încă multe nume importante ca și mărime a cifrei de afaceri în situația insolvențelor raportate în ultimii doi ani este la prima vedere un lucru îmbucurător, prin impactul potențial negativ asupra multor companii din sectorul din care fac parte astfel de entități. În același timp, întârzierile la plata furnizorilor au crescut semnificativ în ultimul an, crescând și numărul companiilor care deși nu și-au declarat insolvența sunt totuși într-o stare de cvasi-insolvență financiară prin dificultățile pe care le au în a-și acoperi datoriile către bănci, furnizori și creditori în general”, declară Mihiai Chipirliu CFA (foto) – Risk Director, Allianz Trade

În ceea ce privește structura pe segmente, lipsa proiectelor noi de anvergură în domeniul rezidențial coroborată cu întârzierile la plata furnizorilor de către instituțiile de Stat, este de așteptat să se mențină o presiune ridicată asupra insolvențelor din sectorul construcțiilor. Apropierea campaniilor electorale ar putea aduce fluxuri noi pe segmentul de infrastructură deși sustenabilitatea ar putea fi redusă.

Întârzierile din partea beneficiarilor de Stat se fac simțite de câteva ori pe an și în domenii mult mai solide din punct de vedere al cererii. Momentul ales pentru astfel de întârzieri (de obicei la final de luna/trimestru/an) trebuie înțeles prin raportare la cele două vulnerabilități: încasarile la Bugetul de Stat și dificultatea gestionării deficitului bugetar.

Figura 5: Indicii globali și regionali ai insolvențelor, modificarea anuală în procente

Este de așteptat ca firmele să se confrunte, în continuare, cu finanțări costisitoare, și sa mențină îngrijorarea cu privire la capacitatea lor de a absorbi costurile împrumuturilor și de a atenua presiunea asupra rentabilității globale. În același timp, disponibilitatea limitată a finanțării va pune în pericol sectoarele și firmele expuse din Regatul Unit (15%), Franța (14%), Italia (9%) și Germania (7%), iar companiile nou înființate se vor confrunta cu primul lor test real de rezistență.

Accelerarea construcțiilor post-pandemice va crește numărul de insolvențe în companii în 2024. În Europa, de exemplu, cererea de înregistrare pentru noile companii s-a dovedit a fi cu +14% mai mare în 2021-2023, comparativ cu 2016-2019. Pentru firmele nou înființate, acesta va fi primul test de rezistență, în special Franța (+47%), Țările de Jos (+28%) și Belgia (+14%). În plus, printre sectoarele care trebuie urmărite în acest se numără sectorul informații/comunicare (+32%), transporturi/depozitare (+28%) și servicii imobiliare/B2B (+24%).