Piața ar putea cunoaște în următoarele luni până la 5 reuniuni consecutive cu reduceri ale ratelor și o reducere totală de două puncte procentuale, demersuri care se vor arăta profitabile pentru anumite sectoare importante, cum ar fi imobiliar sau tehnologic, subliniază analiștii XTB, companie de investiții pe bursele internaționale.

După o lungă așteptare, Rezerva Federală este așteptată să înceapă în septembrie programul de reducere a ratei dobânzii. Restul marilor bănci centrale din lume, cu excepția Japoniei și Australiei, au început deja primele reduceri ale ratelor cu luni în urmă. Banca Centrală Europeană a redus săptămâna trecută principala dobândă de intervenție. Vorbim despre a doua reducere a ratei din acest an efectuată de BCE.

Toate aceste decizii ale băncilor vin cu schimbări semnificative pentru câteva sectoare importante, iar analiștii XTB au realizat o prezentare a acestora, pentru a ajuta investitorii să profite de scăderile ratelor de dobândă.

Sectorul de lux

Există un narativ în piață conform căruia sectorul luxului rezistă mai bine crizelor decât alte industrii. O explicație vehiculată este aceea că publicul țintă este mult mai puțin sensibil la crizele economice și, prin urmare, cererea rezistă.

Acest lucru nu este în întregime adevărat. De fapt, se poate sublinia că sectorul luxului este unul dintre principalii beneficiari ai ratelor scăzute ale dobânzilor și ai „injecțiilor”” monetare (tipărirea de bani).

Piața țintă a sectorului de lux se concentrează, în principal, pe populația cea mai bogată. Dacă vom compara evoluția agregatului monetar M2 (suma numerarului, a depozitelor la vedere, a depozitelor de economii, a depozitelor purtătoare de dobândă mai mici de 100.000 și a banilor din fondurile monetare ale persoanelor fizice) cu evoluția averii totale a celor mai bogați din Statele Unite, obținem o corelație perfectă.

Această relație ar face referire la efectul Cantillon, care afirmă că efectul politicii monetare nu este distribuit în mod egal, ci că banii noi ajung în anumite sectoare sau active înaintea altora. Aceasta înseamnă că principalii clienți ai întreprinderilor din sectorul luxului sunt, într-adevăr, avantajați de stimulentele monetare.

Prin urmare, reducerile ratelor dobânzilor la care vom asista în următoarele luni pot fi la originea unor rezultate financiare bune pentru companiile din sectorul luxului pe parcursul anului 2025 și ulterior, așa cum s-a întâmplat în alte cicluri economice. Deși sectorul va continua, probabil, să fie afectat de situația economică din China, redresarea din alte zone geografice poate oferi un impuls acțiunilor acestora, punctează analiștii XTB.

Sectorul imobiliar

Sectorul imobiliar (în special cel rezidențial) este unul dintre cei mai mari beneficiari ai reducerilor ratelor. Trebuie remarcat faptul că achiziționarea unei locuințe necesită o investiție semnificativă, motiv pentru care majoritatea investitorilor aleg să apeleze la o bancă pentru a solicita finanțare.

Prin urmare, nivelul ratelor dobânzilor este esențial pentru evoluția sectorului imobiliar. Ratele ridicate ale dobânzii înseamnă costuri de finanțare mai mari, ceea ce reduce și cererea de proprietăți. Pe de altă parte, ratele scăzute permit o finanțare mai ieftină și încurajează cererea de proprietăți.

În plus, valoarea unei proprietăți, ca și cea a majorității activelor, se bazează pe valoarea actuală a fluxurilor viitoare de numerar (chiria încasată sau valoarea viitoare a proprietății). Aceste fluxuri sunt aduse, în prezent, la o rată de actualizare strâns legată de ratele dobânzilor. Prin urmare, o reducere a ratelor înseamnă o valoare mai mare pentru proprietăți, care se reflectă de obicei pe piețe, adică în prețul proprietății.

Sectorul tehnologic

Unul dintre marii „prieteni” ai ratelor scăzute ale dobânzii este sectorul tehnologic. Acest lucru se bazează, de asemenea, pe teoria valabilă și pentru sectorul imobiliar cu privire la valoarea unui activ.

Totuși, în sectorul tehnologic, teoria are și o altă interpretare. Ratele scăzute ale dobânzii nu numai că majorează valoarea activelor (datorită unei rate de actualizare mai scăzute), ci încurajează investitorii să își asume mai multe riscuri în căutarea unor randamente pe care venitul fix nu le oferă.

Acesta este momentul în care apare sectorul tehnologic, care, prin natura sa, are un risc inerent ridicat, dar vine cu un potențial atractiv. Aceasta înseamnă că, atunci când ratele dobânzilor scad, o mare parte a pieței se îndreaptă către companiile tehnologice, explică analiștii XTB.

În plus, atunci când ratele dobânzilor scad și rentabilitatea veniturilor fixe este redusă, investitorii sunt mai dispuși să finanțeze proiecte pe termen lung în căutarea unor beneficii viitoare.

Acest lucru duce la finanțarea unor companii care nu generează profituri în prezent, dar care își măresc veniturile cu rate foarte mari, ceea ce înseamnă o promisiune de profituri viitoare. În cadrul sectorului tehnologic există numeroase companii cu acest tipar, drept urmare, și acestea vor beneficia de reducerile ratei dobânzii.

Argint

Obligațiunile și indicii au arătat o corelație mai mare decât de obicei în ultimii ani, astfel încât încorporarea unor active alternative, cum ar fi materiile prime, în portofoliile de investiții pot ajuta la reducerea riscului.

Cererea de argint a crescut în ultimul an, fiind determinată în principal de sectorul energiei regenerabile și fotovoltaice. Trecerea către sursele de energie regenerabilă stimulează cererea de argint, companiile producătoare de panouri solare urmând să reprezinte 20% din consumul global de argint, față de 5% în 2014.

În ultimele săptămâni, am asistat la o redresare majoră a sectorului datorită așteptărilor privind viitoarele reduceri ale ratelor, din cauza nivelului ridicat de îndatorare al acestora și care ar permite fabricarea de noi proiecte, favorizând consumul de argint, explică analiștii XTB.

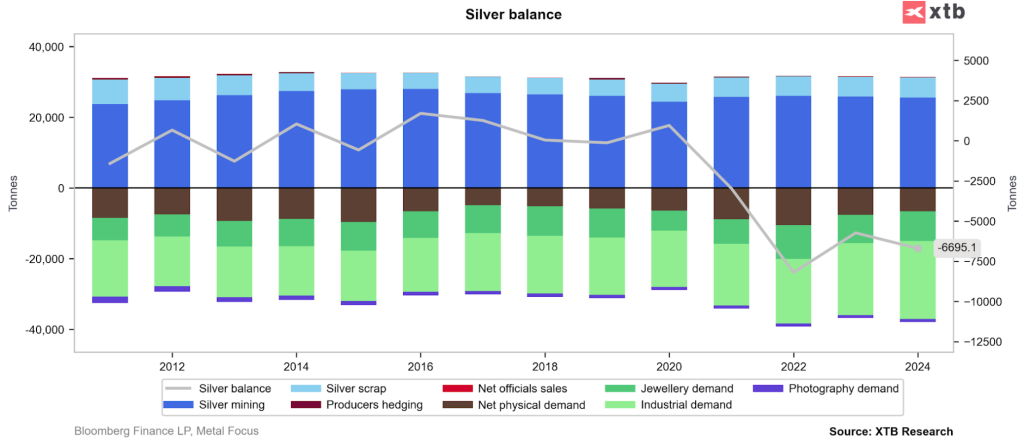

Deficitul de cerere și ofertă de argint în ultimii ani. Sursă: XTB Research

Printre principalele efecte ale acestei schimbări în politica monetară a FED, dolarul ar putea suferi o corecție a valorii, în timp ce piețele ar putea găsi un nou catalizator care să le ajute să depășească din nou maximele istorice. Argintul este materia primă care a arătat cea mai mare corelare negativă cu dolarul, tranzacționându-se, de asemenea, în trend pozitiv, odată cu creșterea piețelor mondiale.

Investitorii apelează adesea la metalele prețioase pentru a-și proteja investițiile în perioade de incertitudine. Atunci când monedele tradiționale se confruntă cu provocări și riscuri, active precum aurul și argintul ies în evidență ca o rezervă de siguranță.

În plus, scăderea randamentelor obligațiunilor ca urmare a modificării politicii monetare a băncilor centrale ar putea favoriza atractivitatea acestora, având în vedere că niciunul dintre aceste metale nu plătește dobândă.