Moneda

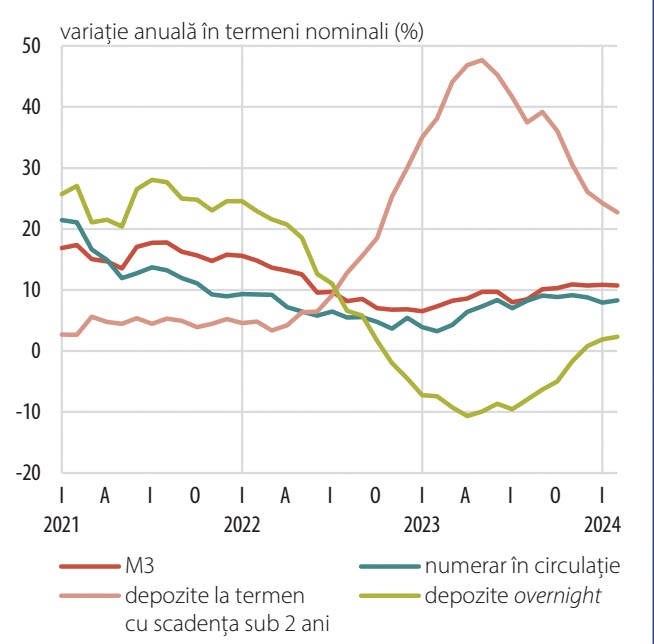

Dinamica anuală a masei monetare (M3) și-a cvasistopat ascensiunea în perioada ianuarie-februarie 2024, la un nivel mediu de 10,8 la sută (10,6 la sută în trimestrul IV 2023), în condițiile în care efectele execuției bugetare din acest interval au fost aproape integral compensate de înrăutățirea soldului schimburilor de bunuri și servicii cu exteriorul și de scăderea variației creditului acordat sectorului privat (Tabel 1).

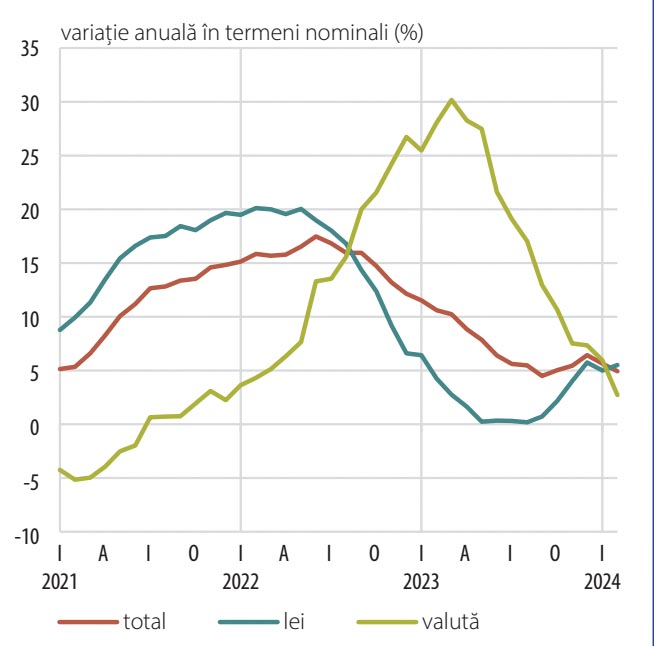

Cvasistagnarea ritmului de creștere a masei monetare, la un nivel totuși de două cifre, a fost rezultanta caracterului divergent al evoluțiilor principalelor componente ale M3, care s-a atenuat însă întrucâtva în acest interval. Astfel, dinamica anuală a masei monetare în sens restrâns (M1) a continuat să se mărească în perioada analizată, dar vizibil mai lent decât în trimestrul precedent, în condițiile încetinirii semnificative a ascensiunii variației depozitelor ON în lei[1], precum și ca urmare a decelerării creșterii numerarului în circulație, în premieră pentru ultimele trei trimestre. Impactul acestora a fost doar parțial contrabalansat de restrângerea mai accentuată a declinului plasamentelor similare în valută (Grafic 1).

Graficul 1. Principalele componenete ale masei monetare

În schimb, depozitele la termen sub doi ani și-au redus din nou consistent dinamica anuală deosebit de înaltă, doar ceva mai puțin față de trimestrul anterior, în principal ca urmare a continuării descreșterii ritmului plasamentelor în lei – în încetinire totuși față de trimestrul IV 2023 –, dar și cu aportul scăderii ample, pentru al doilea trimestru consecutiv, a variației componentei în valută (exprimată în euro). Ponderea M1 în M3 a continuat totuși să se reducă față de ultima lună a trimestrului precedent, ajungând la 59,7 la sută în februarie, de la 61,3 la sută în decembrie 2023.

Din perspectiva principalelor categorii de deținători, menținerea aproape constantă a dinamicii M3 a fost, de asemenea, consecința unor evoluții eterogene. Astfel, depozitele incluse în M3 ale societăților nefinanciare au continuat să-și mărească dinamica anuală, deși ceva mai lent, în principal pe fondul majorării sumelor încasate de la bugetul de stat[2] și al creșterii ample a volumului cifrei de afaceri în comerțul cu amănuntul. În schimb, plasamentele similare ale populației și-au cvasistopat ascensiunea de ritm, în corelație cu dinamizarea puternică a cumpărărilor de bunuri, dar în condițiile diminuării doar marginale a dinamicii venitului disponibil real și ale accelerării creșterii creditului pentru consum, precum și în contextul descreșterii variației plasamentelor în titluri de stat ale acestui sector.

Din perspectiva contrapartidelor M3, evoluția dinamicii masei monetare a reflectat influențele contrare venite în acest interval, pe de o parte, din accelerarea considerabilă a creșterii creditului net al administrației publice centrale, până la o valoare pozitivă notabilă, iar, pe de altă parte, din scăderea semnificativă a dinamicii activelor externe nete ale sistemului bancar[3], precum și din descreșterea variației creditului acordat sectorului privat.

Creditul acordat sectorului privat

Dinamica anuală a creditului acordat sectorului privat și-a reluat scăderea în ianuarie 2024,

reducându-se pe ansamblul primelor două luni ale anului la 5,3 la sută, de la 5,6 la sută în trimestrul IV 2023, în condițiile în care ritmul de creștere a creditului în lei și-a temperat ascensiunea, iar cel al componentei în valută (exprimată în euro) a continuat să descrească alert (Grafic 2). Pe acest fond, ponderea creditului în lei în total și-a prelungit avansul lent, ajungând la 68,7 la sută în februarie, de la 68,4 la sută în decembrie 2023.

Graficul 2. Creditul acordat sectorului privat pe monede

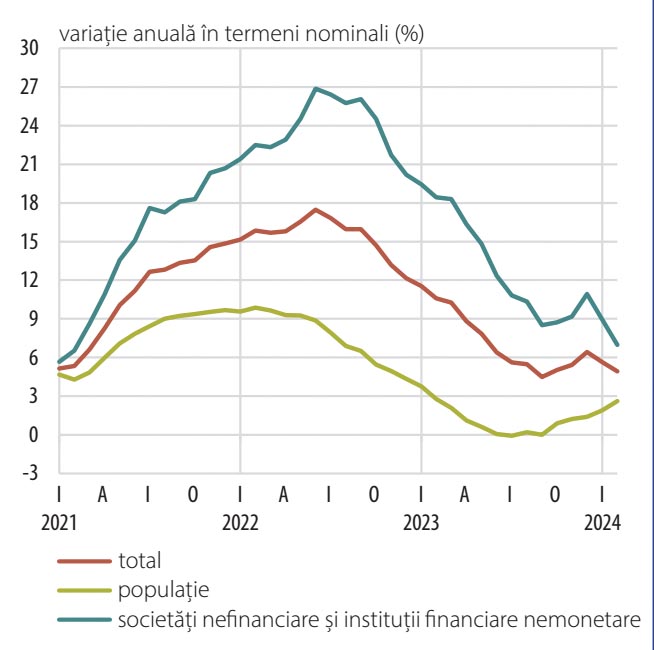

Ușoara decelerare a creșterii creditului acordat sectorului privat s-a datorat exclusiv împrumuturilor societăților nefinanciare, a căror dinamică anuală și-a reluat tendința descendentă. Mișcarea a fost antrenată de o nouă scădere abruptă consemnată de variația componentei în valută[4], în principal pe fondul prelungirii declinului pronunțat al dinamicii împrumuturilor pe termen scurt[5][6], probabil în corelație cu evoluția necesarului de finanțare a activității curente a firmelor, asociată și corecțiilor de costuri cu materiile prime. În același timp, dinamica creditului în lei acordat acestui sector s-a redus față de luna decembrie 2023, iar media ei și-a temperat ascensiunea în raport cu trimestrul precedent, integral pe seama împrumuturilor pe termen mediu și lung. Acestea și-au stopat creșterea de ritm, inclusiv în condițiile diminuării aportului programelor de sprijin guvernamental[7], în timp ce creditul pe termen scurt și-a atenuat contracția anuală (Grafic 3).

Graficul 3. Creditul acordat sectorului privat pe sectoare instituționale

În schimb, creditul acordat populației a continuat să-și accelereze ușor creșterea, de la un nivel totuși foarte scăzut, exclusiv pe seama componentei în lei. Noul plus de dinamică consemnat de aceasta s-a datorat cu precădere creditului pentru consum și alte scopuri, dar și celui pentru locuințe, în condițiile în care fluxurile ambelor categorii de credite și-au menținut ori chiar mărit în ianuarie și februarie ritmul foarte înalt de creștere în termeni anuali[8]. Creditul în valută (exprimat în euro) al acestui sector și-a accentuat însă contracția față de aceeași perioadă a anului precedent, aproape exclusiv pe seama evoluțiilor de pe segmentul împrumuturilor pentru locuințe.

[1] Îndeosebi pe seama celor aparținând societăților nefinanciare.

[2] Conform datelor privind execuția bugetului general consolidat.

[3] Datorată și unui efect de bază, asociat creșterii semnificative a activelor externe ale băncilor comerciale în luna ianuarie 2023, inclusiv pe fondul majorării cumpărărilor de titluri de stat ale nerezidenților.

[4] Aceasta a revenit astfel la un nivel de o cifră în premieră pentru ultimii doi ani.

[5] Până la o valoare ușor negativă, de la o medie de două cifre în trimestrul IV 2023.

[6] Influențe mai modeste au decurs din diminuarea, mai moderată totuși decât în trimestrul anterior, a variației anuale a creditului pe termen mediu și lung.

[7] Programul IMM Plus prelungește până la 30 iunie 2024 măsurile de sprijin instituite în context pandemic prin schema IMM Invest Plus. Plafonul garanțiilor este de circa 11 miliarde lei (față de un plafon de 24 miliarde lei valabil pentru întregul an 2023).

[8] Evaluare pe baza volumelor ajustate cu operațiunile de renegociere. În cazul creditelor noi pentru locuințe, dinamica anuală a fluxului de credite a crescut în luna februarie la un maxim al ultimilor doi ani și jumătate.