În 1938, valoarea emisiunilor de obligațiuni municipale tranzacționate la Bursa de Efecte, Acțiuni și Schimb București reprezenta 4% din PIB. În prezent, este subunitară ca procentaj.

Și totuși, când discutăm de volume mici, nu trebuie să găsim un țap ispășitor în bondurile municipale. Pentru ca ceea ce se numește curba randamentelor să nu fie o simplă extrapolare matematică sunt necesare emisiuni consistente de bonduri suverane. Adică, e nevoie să se emită multe titluri cu maturitate peste 10 ani, numite bonds, fiindcă restul sunt t-bills sau t-notes. Dar ce se întâmplă, cadrul fiscal volatil obstrucționează emiterea de obligațiuni în lei pe termen lung?

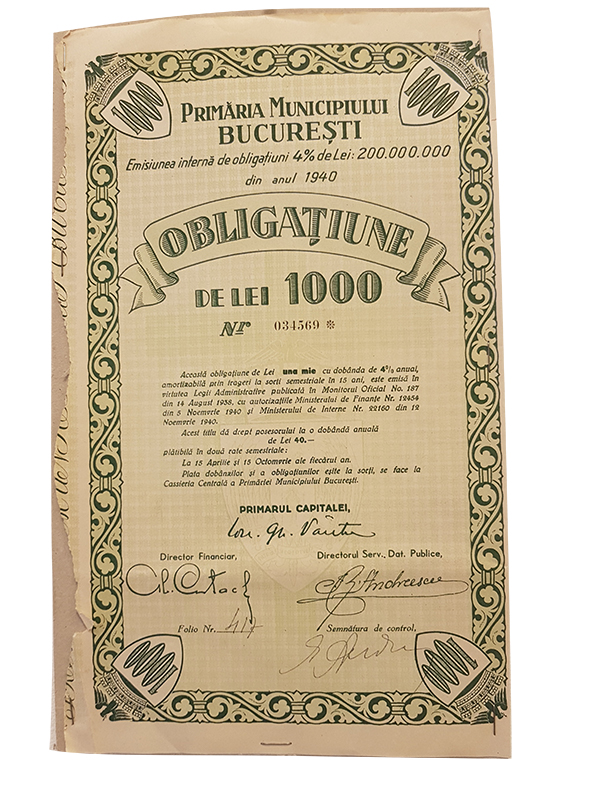

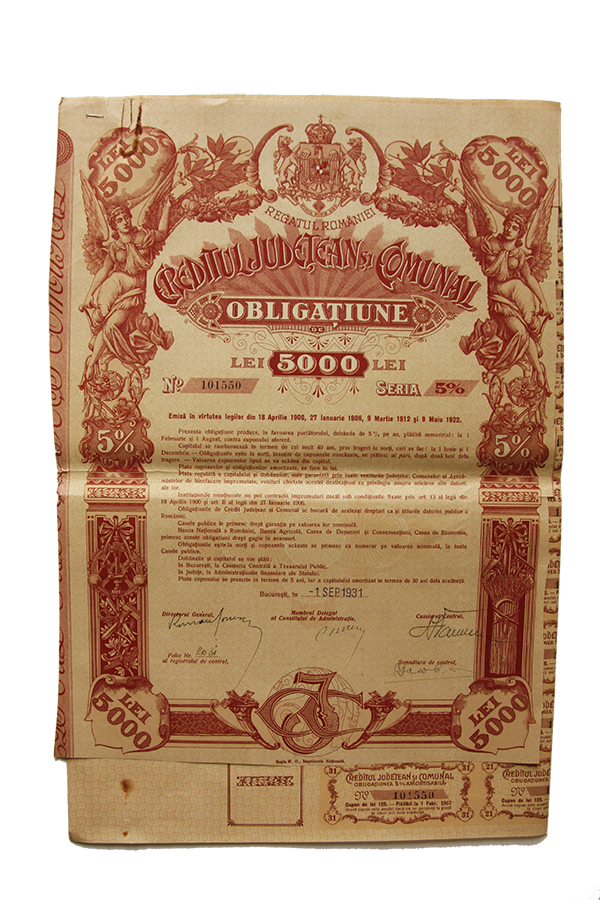

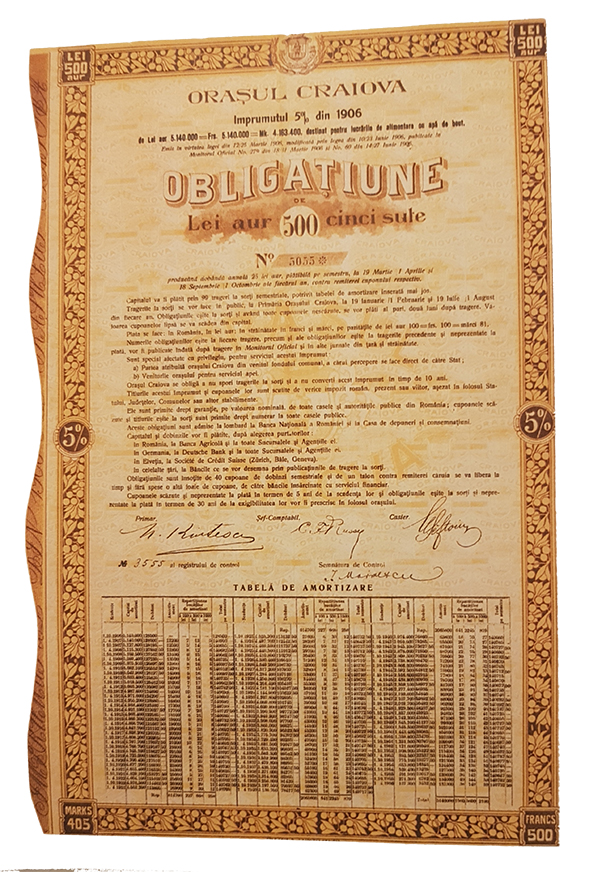

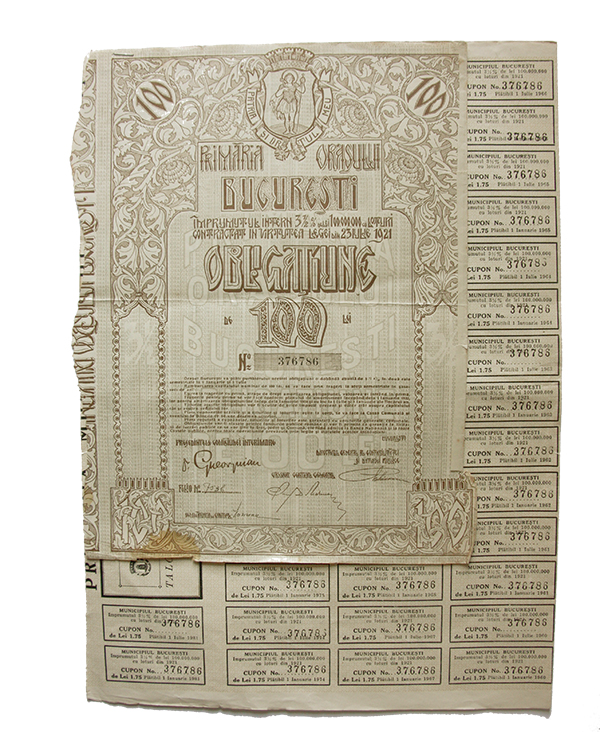

Facem ce facem și tot la România capitalistă interbelică ajungem. Obligațiunile municipiilor București, Brăila, Craiova, Iași sau Ploiești erau scadente atunci după 40-50 de ani. Și existau mai multe emisiuni de obligațiuni la purtător, desigur tranzancționate la bursă: București – 4,5% din 1895 și 1898, 4% – 1903, 1906, 1909 și 1912, 5% – 1910 (două), 3,5% – 1921, dar și 7% din 1921 în franci francezi – garantate cu totalitatea veniturilor nete ale Societății Generale de Gaz și de Electricitate; Brăila – 4,5% din 1912 și 1915; Buzău – 5% din 1910; Craiova – 5% din 1906, 1910, 1911 și 4% din 1912; Iași – 4,5% din 1906 și 1910; Ploiești – 5% din 1906 și 1910; Turnu Severin – 4,5% din 1913. Cu banii se construiau hale, piețe, drumuri, parcuri, linii de tramvai, canalizare, se asigura alimentarea cu apă. Prin intermediul unor bănci prestigioase, precum Marmorosch, Blank & Co, Banca de Credit Român, Banca Generală Română, Banca Agricolă, Berliner Handelsgesellschaft, Deutsche Bank sau Credit Suisse.

E drept că bondurile suverane joacă în rolul principal, dar obligațiunile companiilor și municipalităților au o influență majoră la construirea curbei randamentelor. Cu alte cuvinte, Bucureștiul, unde-i mic șomajul și e mediul de afaceri mai bun, deși n-are cum să se finanțeze în momentul de față mai ieftin decât țara, când emite o cantitate mare de obligațiuni poate îmbunătăți curba de randamente și ratingul suveran.

Ceea ce induce interes și încredere pentru întreaga Românie. Nu degeaba se tranzacționau la Bursă, în 1938, zece emisiuni de bonduri ale comunei București. Pentru că e limpede, așa cum în Statele Unite investitorii și apoi finanțatorii sunt atrași de zonele aglomerate de la Marile Lacuri, California și Golful Mexic, la fel caută întreprinzătorii și creditorii cea mai mare piață de la noi. Iar celelalte municipalități erau alese în perioada interbelică fie datorită poziției, fie a disponibilității pentru consum. Iată pe ce considerente ar trebui să se producă regionalizarea. Să fie atrași investitorii și finanțatorii de ceva interesant, nu să fie satisfăcute interesele baronilor locali. Pentru că din cauza acestora România e mai mult feudală decât capitalistă și se discută sporadic de noțiuni ca bursă, bond, randament.

Așadar, pentru ca obligațiunile municipale să dea adâncime curbei randamentelor, trebuie ca primăriile emitente să ceară rating. Și nicio emisiune nu prea are așa ceva, cu excepția obligațiunilor București, dar care nu s-au lansat și tranzacționat pe piața românească. Apoi, pe fondul scăderii dobânzilor, bondurile municipale ar putea concura depozitele bancare, căci se numesc instrumente cu venit fix. Din păcate însă, doar se cheamă astfel, fiindcă nu poartă dobânzi fixe de 4%-5%, ca în perioada interbelică, pe baza cărora să se traseze benchmark, ci plasamentele sunt remunerate cu dobânzi variabile, ce fluctuează în funcție de ROBOR. De unde se vede că în loc să concureze piața bancară, se pliază după ea.

Cu precizarea că bondurile orășenești interbelice erau acceptate în lombard. Nu ca acum, când nu sunt nici instrumente de economisire, nici de refinanțare.