Impactul din industria țițeiului și gazelor naturale va fi resimțit de-a lungul lanțurilor globale de aprovizionare cu petrol și se va extinde în multe alte părți ale sectorului energetic.

Lumea petrolului a cunoscut multe șocuri de-a lungul anilor, dar niciunul nu a lovit industria cu ferocitatea din primăvara asta. Pe măsură ce piețele, întreprinderile și economiile întregi se gârbovesc sub șocurile crizei globale cauzate de pandemia de COVID-19, prețul petrolului a fost aruncat în derizoriu. Impactul este resimțit de-a lungul lanțurilor globale de aprovizionare cu petrol și se va extinde în alte părți ale sectorului energetic. Presiunea a venit din toate direcțiile: o scădere precipitată a cererii globale de petrol, deoarece pandemia a scăzut consumul de combustibil, în special în sectorul transporturilor, agravat de un șoc de aprovizionare din cauza sfârșitului restricțiilor de producție de la producătorii OPEC și Rusia (OPEC +). Amploarea prăbușirii cererii de petrol, în special, depășește cu mult capacitatea de adaptare a industriei petroliere.

Cu 3 miliarde de oameni din întreaga lume aflați săptămâni întregi sub o anumită formă de blocare din cauza coronavirusului, unul dintre stabilizatorii tradiționali pentru piața petrolului lipsește. Prețurile scăzute stimulează, de obicei, o reacție din partea consumatorilor, dar o astfel de stimulare a cererii este foarte puțin probabilă de data aceasta, cel puțin pe durata urgenței globale de sănătate. În schimb, o acumulare rapidă a stocurilor de petrol a dus la saturarea capacității de stocare disponibilă, reducând în continuare prețurile. Acesta este un moment fără precedent pentru cei angajați în activitatea de furnizare a petrolului și cei care se bazează pe veniturile asociate.

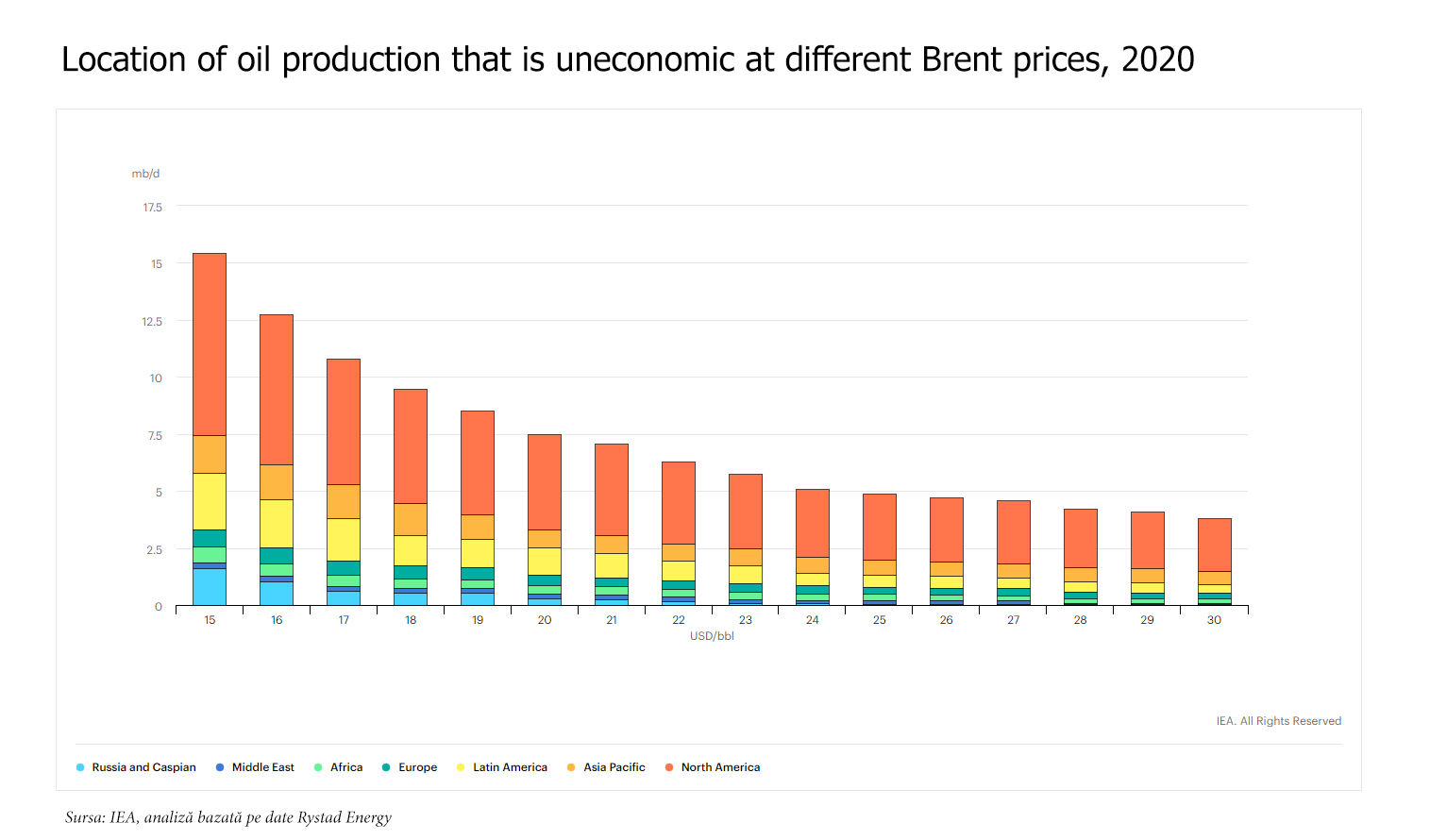

În analiza sa, Agenția Internațională pentru Energie (IEA) evidențiază că în momentul de față aproximativ 5 milioane de barili de petrol produse în întreaga lume în fiecare zi nu aduc prețuri suficient de mari pentru a acoperi costurile obținerii acestuia din teren, iar aceste operațiuni pierd acum bani pe fiecare baril produs.

Ideea de a scoate mai puțin petrol din pământ nu este neapărat bună, mai ales pentru operațiunile care vor fi forțate să oprească efectiv producția. În funcție de cât timp cred că va dura criza, unii dintre producătorii mai puternici pot continua să pompeze ulei, chiar dacă pierd bani. Acest lucru s-ar putea întâmpla dacă costurile de întrerupere a producției (și, eventual, de reîncepere a acesteia, dacă se dovedește posibil) sunt mai mari decât pierderile de exploatare. Mai mult, unii producători pot opta să aștepte și să vadă dacă rivalii mai slabi ies din activitate, ceea ce ar îmbunătăți mediul pentru cei care rămân în joc.

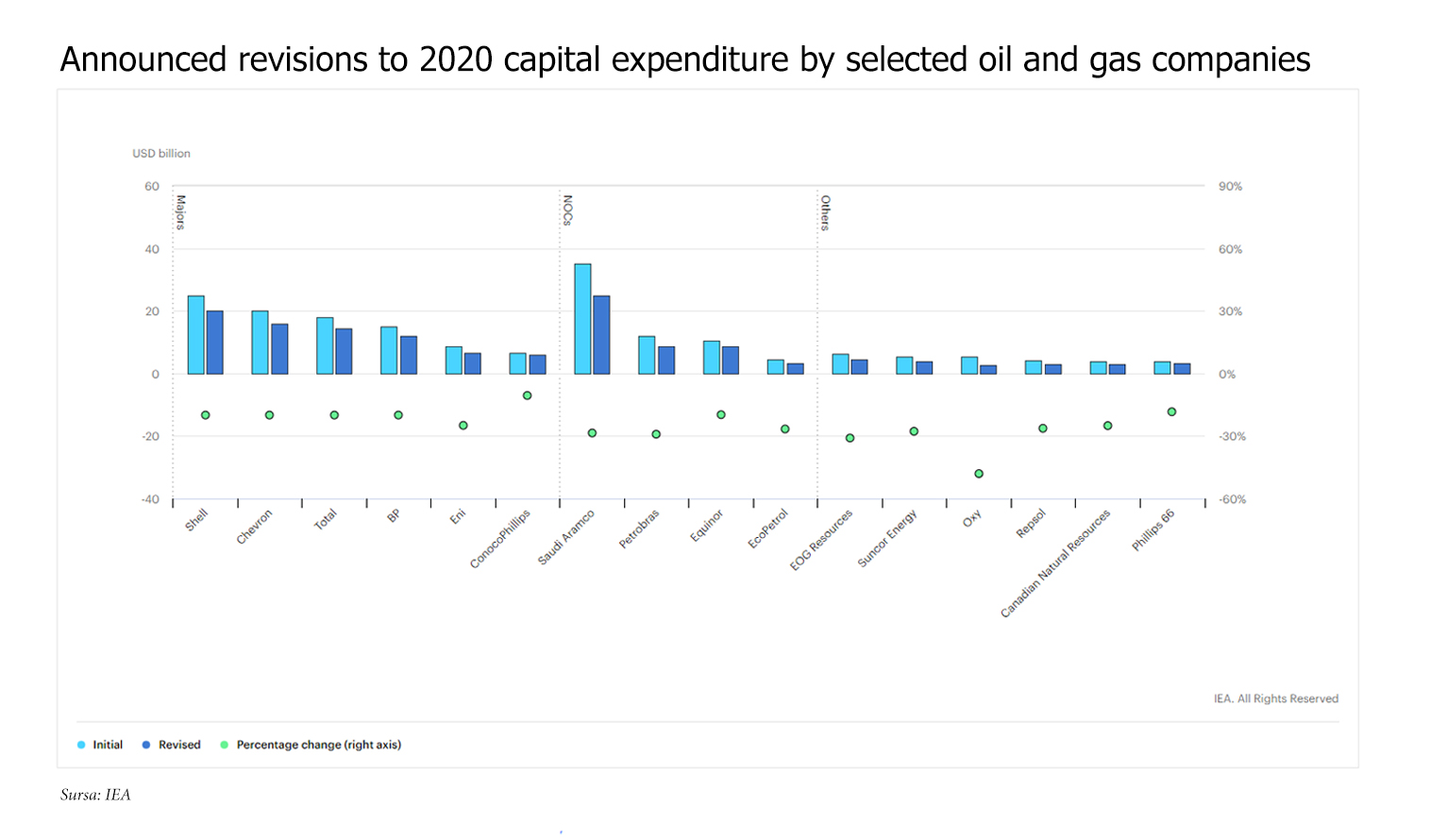

Cu toate acestea, există acum o amenințare suplimentară, chiar mai perversă, cu care se confruntă mulți producători, indiferent de costurile de operare sau strategiile lor. Pe măsură ce cererea se estompează, întregul lanț de aprovizionare pentru rafinarea, transportul și stocarea de petrol începe să se închidă, ceea ce face din ce în ce mai dificil să împingă noua ofertă în sistem. Prețurile disponibile pentru producători au scăzut la o singură cifră în vestul Canadei și chiar au existat incidențe de stabilire a prețurilor negative pentru unele tranzacții din America de Nord. Pentru unii producători, în curând nu ar putea exista loc unde să plece petrolul lor. Companiile petroliere au răspuns la prăbușirea prețurilor anunțând reduceri mari ale cheltuielilor lor pentru producția nouă. Reducerile inițiale au fost cuprinse între 20% și 35% în comparație cu investițiile pe care le-au evidențiat anterior pentru 2020.

În noul mediu de business, proiectele considerate ieri costuri reduse (adică cele care erau viabile în jur de 35 USD până la 45 USD la baril) arată astăzi un cost ridicat și doar cele mai rezistente investiții au șansa de a merge mai departe. Companiile țin pe loc alte planuri și le reproiectează acolo unde este posibil pentru a căuta modalități de reducere a costurilor. Domeniul de aplicare pentru reduceri suplimentare de costuri este mult mai limitat astăzi decât a fost după ultima scădere importantă a prețurilor petrolului, în 2014-2015, deoarece o mare parte din câștigurile de eficiență au fost deja recoltate. Drept urmare, declinul actual al investițiilor se traduce mai direct în reducerea activității. Aceste reduceri sunt deosebit de puternice în rândul unor companii americane independente și producători de șisturi, multe dintre ele fiind deja confruntate cu solicitări puternice din partea investitorilor pentru creșterea modelelor de afaceri și îmbunătățirea fluxului de numerar înainte de prăbușirea recentă a prețurilor.

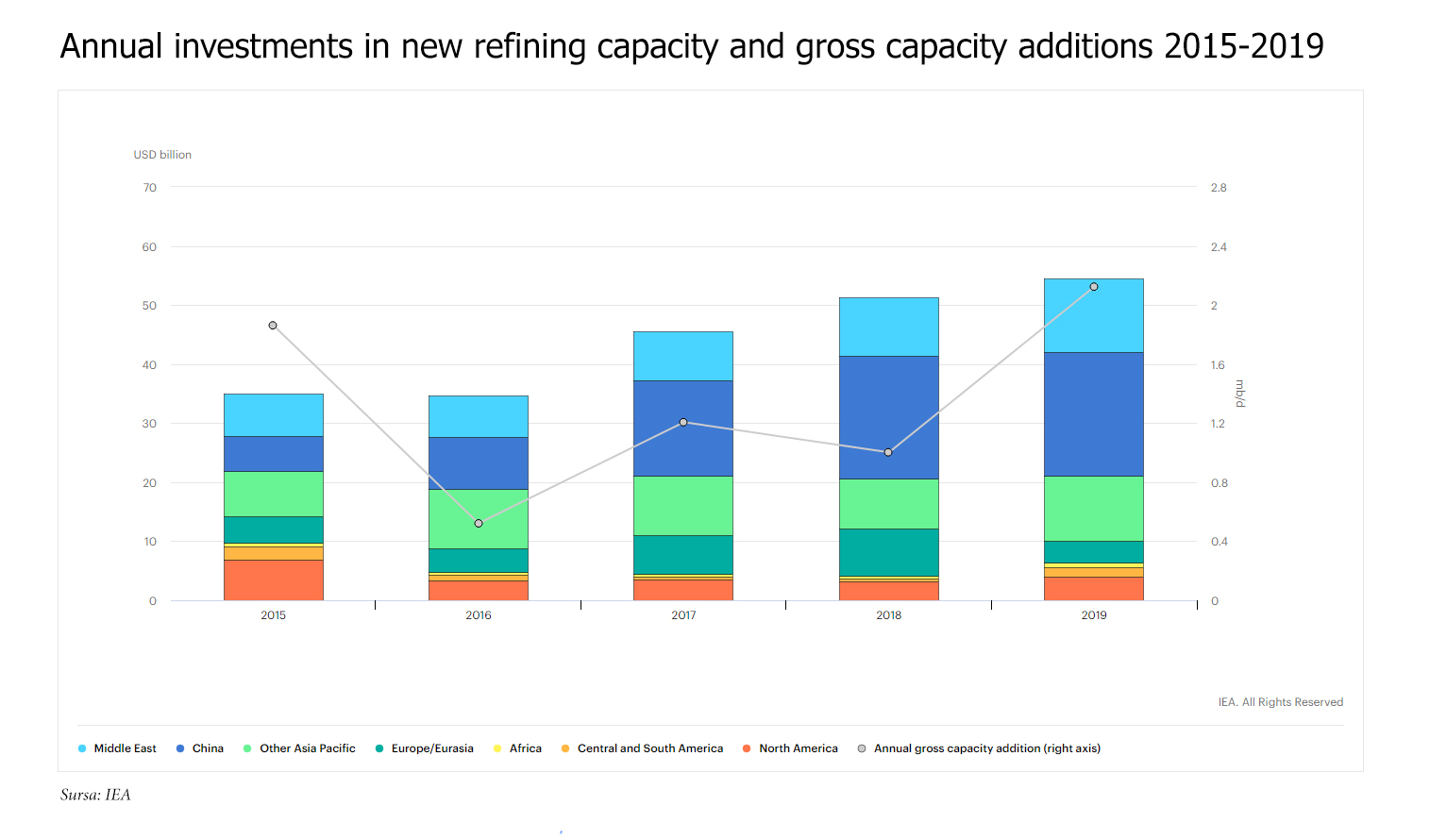

Unii producători au un mod de protecție, deoarece au acoperit producția 2020 la prețuri mai mari, dar acest răgaz se extinde rar în viitor, iar proiectarea unor acoperiri existente nu oferă o scutire în aceste condiții extreme de piață. Toate acestea aduc noi greutăți pentru companiile care furnizează servicii și livrări industriei petrolului: au fost deja anunțuri multiple privind concedieri. Reducerile puternice ale noilor investiții se vor înmulți de-a lungul lanțului de aprovizionare. În ultimii ani, s-au înregistrat o majorare substanțială a investițiilor în sectorul de rafinare și peste 2 milioane de barili pe zi cu o nouă capacitate de rafinare au intrat în linie doar în 2019. Acum, cererea de produse petroliere s-a prăbușit, iar sectorul downstream a scăzut considerabil.

În vremuri normale, prețurile scăzute ale petrolului brut nu sunt neapărat vești proaste pentru rafinării. Cu toate acestea, prăbușirea cererii stoarce într-adevăr marjele de profit și volumele de producție ale rafinăriei. Acest lucru a generat speranțe de a obține beneficii pe termen scurt din modificările consumului, cum ar fi creșterea anticipată a cererii de motorină care rezultă din noile reglementări de mediu pentru industria maritimă venite de la Organizația Maritimă Internațională.

Chiar înainte de apariția crizei actuale, raportul pe termen mediu al IEA prevedea că capacitatea netă de rafinare va crește mult mai rapid decât cererea de produse rafinate în următorii ani. Cu cererea aflată acum în cădere liberă, capacitatea excesivă este acum foarte mare în industrie, ceea ce reprezintă o amenințare imediată pentru perspectivele operațiunilor mai vechi și mai expuse. Mulți își vor reevalua portofoliile existente, ceea ce va duce la un alt val de închideri ale rafinăriilor. Acest lucru ar accelera restructurarea industriei globale de rafinare către regiuni care beneficiază fie de input-uri mai ieftine, precum Orientul Mijlociu, fie aproape de cererea în continuă creștere, cum ar fi în țările în curs de dezvoltare din Asia.

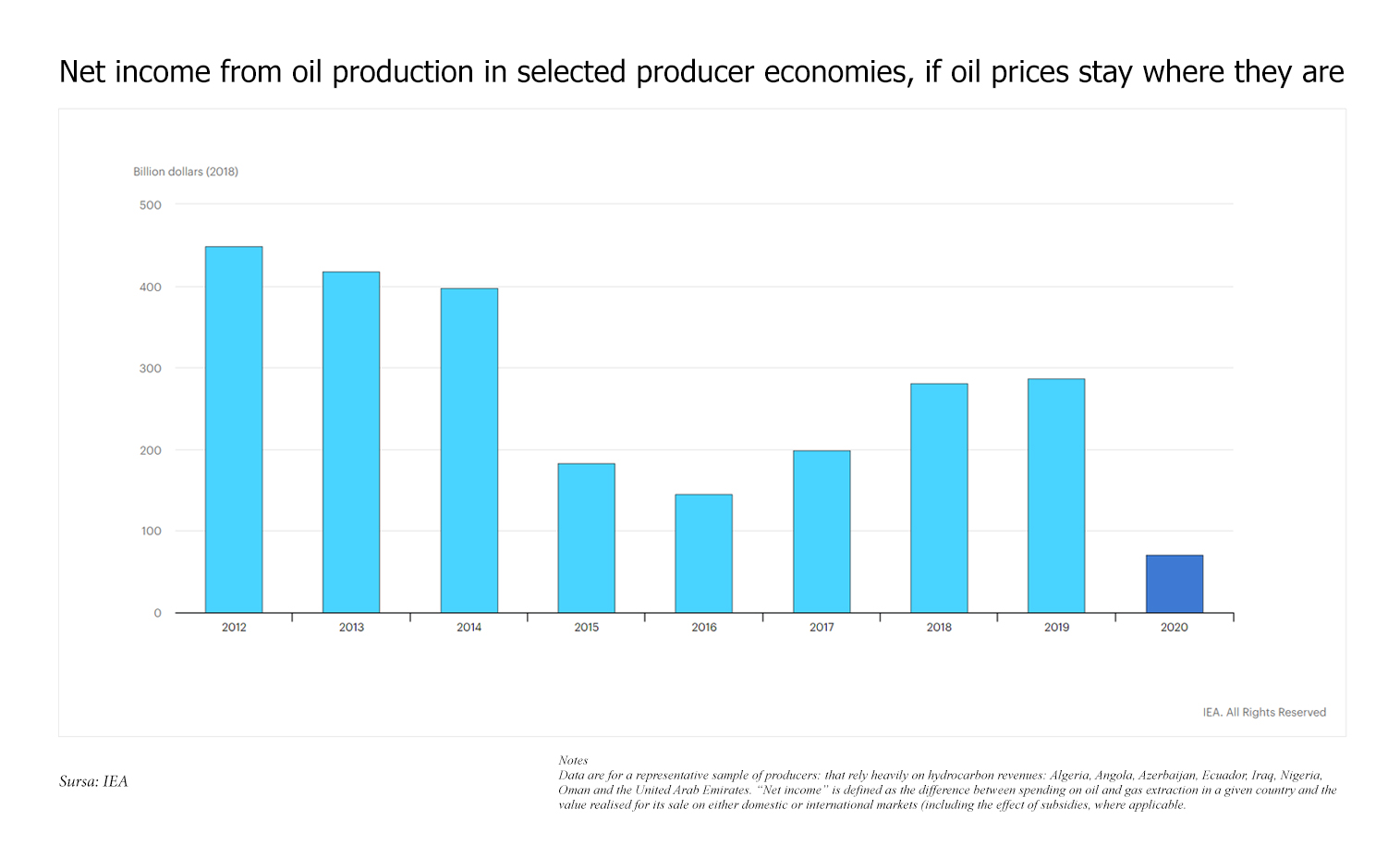

IEA a evidențiat deja riscurile pe care le prezintă condițiile de piață de astăzi pentru economiile producătoare vulnerabile.

Estimările inițiale de scăderi ale veniturilor nete de 50% – 85% pentru țările producătoare selectate în 2020, comparativ cu 2019, au fost dramatice. Dar aceste scăderi ar putea fi și mai mari în funcție de amploarea finală a scăderii cererii și de încetinirea creșterii economice. Acest lucru ar submina în continuare capacitatea „petrostatelor” precum Irak și Nigeria de a continua să plătească salariile și de a oferi servicii esențiale populațiilor lor, cum ar fi asistența medicală și educația.

Chiar și în rândul țărilor Consiliului de Cooperare al Golfului, unele dintre acestea având încă un grad de amortizare financiară împotriva agravării condițiilor de piață, se consideră că deficitul fiscal va atinge 10% – 12% din PIB în acest an, ceea ce implică nevoi suplimentare de finanțare de aproximativ 150 – 170 miliarde USD. Modificările piețelor petroliere se încadrează pe toate segmentele sectorului energetic, cu implicații pentru o serie de combustibili și tehnologii diferite. O perioadă susținută de prețuri scăzute ale petrolului ar afecta perspectivele tranzițiilor către energie curată, ușurând unele aspecte ale acestei transformări – cum ar fi înlăturarea subvențiilor pentru consumul de combustibili fosili – în același timp complicându-le pe altele.

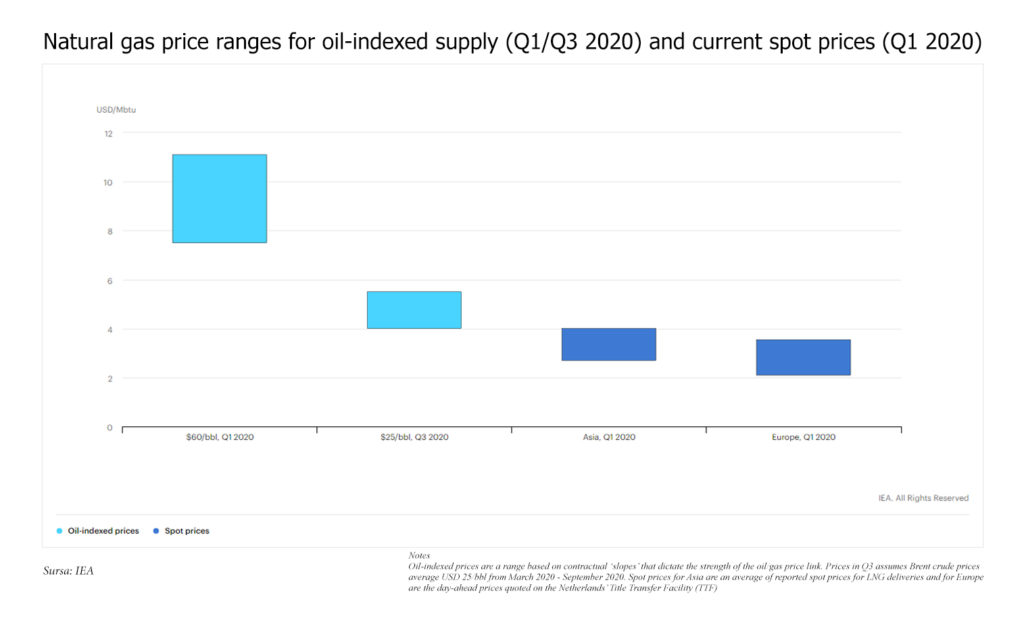

Unul dintre cele mai clare efecte de răspândire este asupra gazelor naturale, din cauza legăturii dintre prețurile țițeiului și gazelor, care rămâne în multe contracte de furnizare a gazelor pe termen lung. Această legătură a oferit o măsură de adăpost pentru unii furnizori, dar acum urmează să dispară în perioada tipică de 6 – 9 luni în care evoluția prețurilor petrolului se filtrează în prețurile contractelor de gaze naturale. Implicațiile precise vor varia de la companie la companie. Însă petrolul ieftin ar lăsa unii furnizori internaționali de gaze să se lupte să-și acopere

costurile de exploatare, iar piața deprimată a gazului nu ar oferi nicio scutire.

Cererea de gaze este mai puțin expusă efectelor imediate ale crizei actuale decât cererea de petrol, din cauza utilizării sale relativ limitate pentru transport. Dar cererea industrială și electrică de gaz va fi în continuare afectată de blocarea și încetinirea creșterii economice. În cazul consumatorilor constrânși în capacitatea lor de a răspunde la prețuri mai mici, ajustarea pe piața gazelor poate fi de asemenea necesară sub forma unei opriri a aprovizionării cu gaz. Furnizorii cu cele mai mari costuri de producție pe termen scurt și cei care se bazează pe vânzările la vedere sunt printre cei mai vulnerabili.

Criza de astăzi vine într-un moment în care companiile de petrol și gaze au început să fie constrânse de implicațiile tranzițiilor de energie pentru operațiunile și modelele lor de afaceri. Deși cererea de petrol va reveni pe măsură ce criza va fi mai ușoară, dislocarea produsă ar putea accelera unele schimbări structurale în modul în care lumea consumă petrol. Iar reducerile puternice ale investițiilor în capacitatea de producție vor afecta cu siguranță perspectivele pe termen mediu ale aprovizionării cu petrol. Reverberațiile se vor extinde dincolo de piețele energetice. Unele țări importatoare de petrol ar putea avea beneficii din țițeiul ieftin atunci când obiectivul lor principal trece de la abordarea crizelor de sănătate imediate la nevoia de a-și repara economiile. Însă șocul pentru unele țări exportatoare de petrol va fi profund, aducând riscuri pentru stabilitatea lor socială și reducând în mod accentuat capacitatea lor de a cumpăra și importa bunuri și servicii esențiale din restul lumii. Amenințarea falimentelor într-un sector cu dimensiunea și importanța strategică a petrolului, alături de rolul crucial al petrolului în finanțele și comerțul global, adaugă elemente periculoase unei situații financiare mondiale extrem de instabile.

Comparațiile cu perioadele anterioare de întrerupere pe piețele petrolului sunt inevitabile, dar nu-și găsesc aici locul potrivit. În toată existența ei, industria petrolului nu a mai văzut nimic ca în 2020.

Autori: Tim Gould, Head of Division for Energy Supply Outlooks and Investment, Neil Atkinson, Head of Oil Industry and Markets Division, Contribuitori: Christophe McGlade, WEO Senior Analyst Toril Bosoni, Oil Market Analyst Joel Couse, Special Advisor – Energy Markets and Security

Traducere, redactare și adaptare de: Daniel Apostol

Bibliografie:

https://www.iea.org/articles/the-global-oil-industry-is-experiencing-shock-like-no-other-in-its-history